報告摘要

2021年海外經濟復蘇,美國強勁復蘇。從全球視角看,疫情對宏觀經濟的衝擊在中長期可控,疫苗的廣泛使用將帶來補庫存契機。美國核心通脹上行帶動全球通脹回歸向上趨勢。歐美寬鬆政策依舊,歐央行預計貨幣政策寬鬆加碼,美聯儲貨幣政策暫無加碼動力。展望2021年,經濟復蘇有望加快,在經濟恢復正常之後,考慮到債務率的約束,積極財政政策預期或低於2020年。隨着經濟增速的回升,市場利率也會趨於回升。21年的政策利率也有上升的可能,貨幣政策將穩中趨緊。

供需展望

鋁新增產能嚴格受限,在鋁冶煉利潤增長的背景下,供應增量受限。國內氧化鋁投資增加,氧化鋁供應充足。冶煉企業高利潤的情況仍將持續存在。預計明年在基建、汽車、特高壓、家電的引領下,下遊消費繼續保持穩定增長,供需仍維持緊平衡。

價格展望

預計明年上半年在新基建、汽車、特高壓的引領下,下遊消費繼續保持穩定增長。供應雖有增加,但受海外市場回暖影響,市場短期缺貨狀況仍會延續,鋁價震蕩攀升。預計電解鋁高盈利保持,鋁價有望挑戰17300~18600前高位置。

明年下半年,全球市場風險偏好開始下降,美元資產的需求或上升,資金可能從新興市場中流出。國內流動性趨於收緊,鋁價會面臨調整壓力。預計下半年鋁價震蕩回落,波動區間[15000,17000]元/噸。

作者:劉超

正文

一、鋁價探底反轉回升

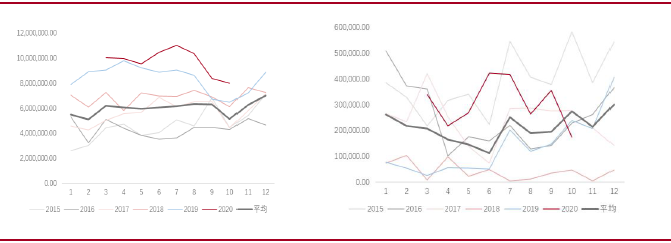

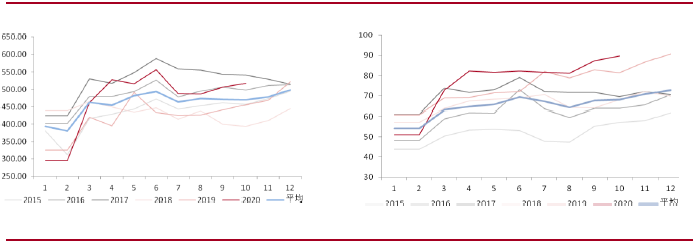

1、LME和上海交易所鋁價漲幅擴大

截至2020年12月5日,LME鋁收盤年度環比上漲238美元/噸,漲幅13.2%。上海期貨交易所滬鋁主力合約收盤年度環比漲2305元/噸,漲幅16.34%。上海長江現貨鋁年度均價環比漲2070元/噸,漲幅14.2%。

從價格分布看,年初的價格低點和年末的價格高點反差巨大。反映出疫情的影響從極度悲觀到豁然開朗。除了疫情困擾,美國大選、美聯儲大規模刺激措施啓動,整體市場受宏觀因素衝擊加大。

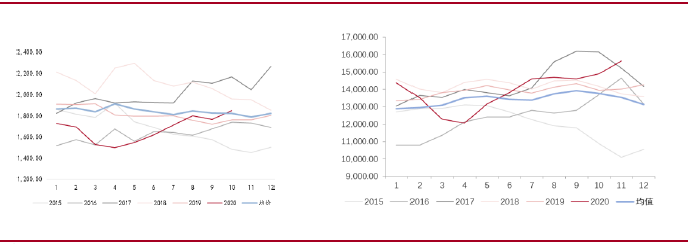

從歷史價格中樞看,LME近5年價格集中在1700~1800美元/噸區間,目前價格高於近5年區間,滬鋁現貨價區間在13500元/噸附近,目前的價格也高於5年平均值。目前價格高於均值約2000元/噸,對整個產業鏈構成利好。

圖:LME鋁價格走勢 (美元/噸) 圖:長江有色鋁月度價(元/噸)

資料來源:WIND、中銀期貨

2、現貨升水上升

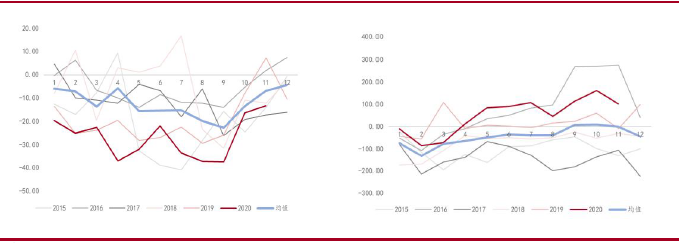

從LME現貨升水看,歷年LME市場現貨鋁基本處於貼水局面。今年也不例外,自9月起出現貼水收窄,疫情後海外復工復產帶動了需求回升。國內現貨升水持續保持高位,一方面國內復工復產開始較早,整體市場需求穩定;另一方面海外經濟逐漸恢復,出口增加,國內終端需求上升;國內電力投資持續保持高位,電網需求增加,鋁需求保持旺盛;國內冶煉廠新增投放受疫情影響放緩,需求快速回升後供給滯後。

圖:LME現貨升貼水(美元/噸) 圖:滬金屬現貨價格升水(元/噸)

資料來源:WIND、中銀期貨

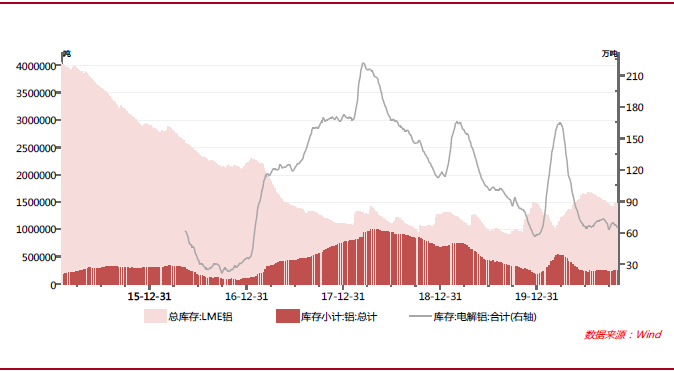

3、鋁庫存仍處低位

最新LME鋁庫存135.3萬噸,年度環比減少-121675噸,降幅8.27%;上期所鋁庫存21.4萬噸,年度環比增29205噸,增幅15.7%;上海鋁社會庫存60萬噸,年度環比增6000噸,增幅1.01%。

圖:主要交易所鋁庫存(噸)

資料來源:WIND、中銀期貨

2020年,鋁價整體大幅攀升。國內現貨升水持續高位,全球鋁庫存與去年基本持平,終端消費保持旺盛局面。

二、國內鋁需求回升領先供應回升

1、中國氧化鋁供應平穩

根據國際鋁業協會IAI最新數據, 2020年10月全球氧化鋁產量1145萬噸,同比增2%。1-10月全球累計氧化鋁產量11046.6萬噸,同比增0.55%。中國10月氧化鋁產量638.9萬噸,同比增9%。1-10月中國累計氧化鋁產量6063.5萬噸,同比-0.8%。

全球氧化鋁產量仍未恢復到疫情前的水平。中國氧化鋁產量則創出月度新高,中國新增氧化鋁產能步伐加快。

圖:全球除中國外氧化鋁產量(千噸) 圖:中國氧化鋁月度產量(萬噸)

資料來源:WIND、中銀期貨

國內氧化鋁新增產能產量方面:廣西華晟新材料有限公司建成氧化鋁產能 200萬噸,目前運行產能100 萬噸/年,另 100 萬噸產能預計 11 月初正式投產運行。中電投貴州遵義產業發展有限公司受生產設備影響,於 10 月初生產線全部停產,預計明年年初復產。另外貴州、廣西、山西、赤峯均有新增產能在2021年後陸續投放,預計國內氧化鋁新增產能規模600~800萬噸,年新增供應增速接近10%,氧化鋁供應增長偏快。海外南山印尼和魏橋印尼氧化鋁廠也將陸續投產,整體氧化鋁供應充裕。

圖:國內氧化鋁新增供應(萬噸)

資料來源:SMM

最新數據顯示,10月我國鋁土礦進口800.3萬噸,同比增23.82%。1-10月累計進口9600萬噸,同比增13.51%。受疫情影響,鋁土礦進口自6月起明顯加快,上半年非洲疫情相對平穩,鋁土礦進口繼續保持較快的增長勢頭(2019年我國累計進口鋁土礦10066.3萬噸增21.8%)。其中幾內亞鋁土礦供應佔比上升很快,去年幾內亞進口增速16.37%,佔我國總進口量的44.2%。從澳大利亞進口鋁土礦增速21.09%,佔我國鋁土礦總進口量的35.8%。1-10月自幾內亞進口4447萬噸,同比增13.27%;1-10月自澳大利亞進口3226.4萬噸,同比增11.12%;鋁土礦平均進口價格44美元/噸,鋁土礦報價較前期小幅回落。

國內鋁土礦價格維持底部運行,根據我的有色網統計的數據,目前南方地區基本保持供需平衡,北方地區中,山西地區目前鋁土礦緊缺程度較爲嚴重,目前粗略預計有200 萬噸/月的短缺,導致山西地區部分氧化鋁廠使用進口礦以及從河南貴州等地採購。受此影響,中鋁山西鋁業決定增長鋁土礦以應對鋁土礦短缺問題。盡管國內鋁土礦供應偏緊,但受進口鋁土礦充裕影響,國內鋁土礦價格被壓制。

中國2020年1-10月氧化鋁累計進口量314.7萬噸,同比205.11%。隨着巴西海德魯氧化鋁廠復產,海外氧化鋁供應增加。海外受疫情影響,氧化鋁價格下跌,氧化鋁進口增幅較大且對國內氧化鋁價格構成壓力。去年進口基數低,今年進口增速較快,但總量不大。國內氧化鋁產能充裕,預計國內氧化鋁進口總量增長有限。

圖:中國鋁土礦進口量(噸) 圖:中國氧化鋁月度進口量(萬噸)

資料來源:WIND、中銀期貨

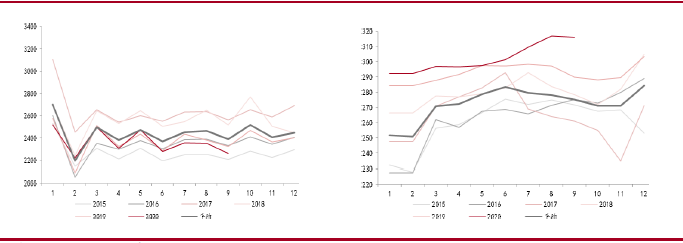

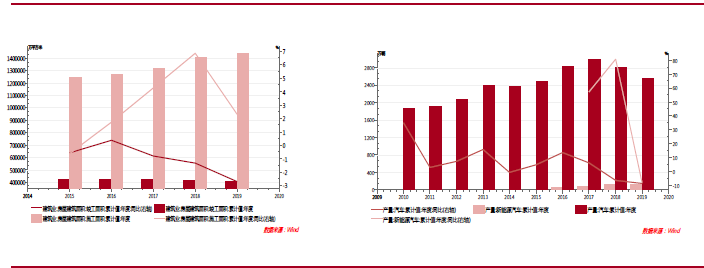

2、中國電解鋁產量小幅增加

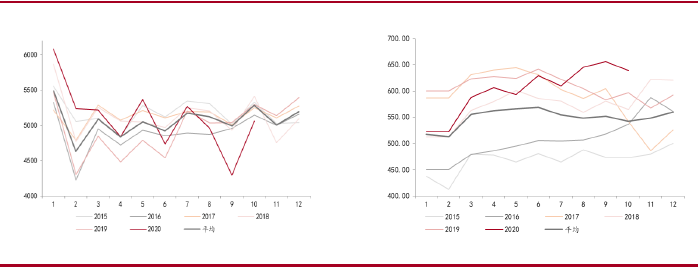

根據IAI最新數據,2020年10月全球電解鋁產量559.2萬噸,同比增4.52%;全球2020年1-10月累計產量5418.6萬噸,同比增2.31%。中國10月電解鋁產量320萬噸,同比增9.7%,同時也創下國內電解鋁月度產量最高紀錄;1-10月電解鋁累計產量3062.9萬噸,同比增3.5%(中國2019年電解鋁累計產量3504.4萬噸,同比-0.9%)。近兩年我國復產和產能置換項目較多,預計我國電解鋁產量有望繼續保持穩步增長態勢。根據目前我國電解鋁產量計算,預計我國2020年電解鋁產量3644萬噸,較2019年增加140萬噸。由於我國電解鋁產能規劃總體受限,因此每年實際增加的產量難以大幅上升。

圖:全球除中國外電解鋁產量(千噸) 圖:中國電解鋁月度產量(萬噸)

資料來源:WIND、卓創、中銀期貨

據統計,目前國內約70%的電解鋁產能使用自備電生產,且大部分爲火力發電。截至9月底,我國網電電解鋁企業算數平均生產成本13200元/噸,自備電加權平均生產成本12240元/噸,冶煉利潤超過3000元/噸,處於歷史高位。

據統計數據顯示,2020年預計國內電解鋁待復產規模146萬噸。2020年預計新增產能278萬噸。新增待投產和待復產合計產能達424萬噸,預計實際投產量約230萬噸。據我的有色網統計,截止2019年底中國建成電解鋁產能4997.5萬噸,合規產能約4350萬噸,運行產能爲3588萬噸,產能利用率爲71.79%。

圖:國內電解鋁新增供應(萬噸)

資料來源:SMM

從目前規劃的電解鋁產能看,短期基本滿足國內需要。但隨着社會的發展,全鋁車身等鋁應用領域的增加,電解鋁需求將保持旺盛。

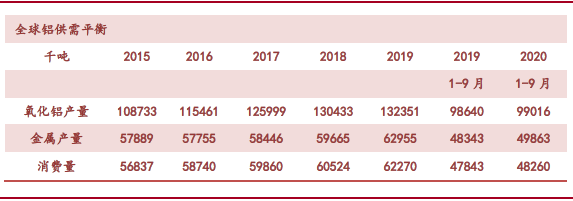

3、全球鋁供需基本平衡

根據國際金屬統計局WBMS數據,全球2020年1月至9月電解鋁市場過剩160.3萬噸,而2019年全年過剩68.5萬噸。2020年1月至9月電解鋁需求爲4826萬噸,比2019年同期增加41.7萬噸。需求通過表觀消費計算,在計算消費時,沒有考慮到大量的未報導庫存變化。

表:全球鋁供需平衡表

資料來源:WBMS、中銀期貨

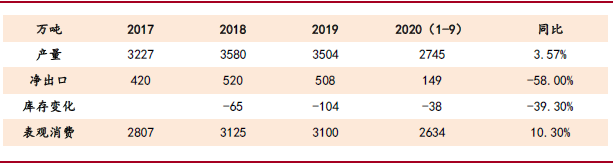

4、中國鋁消費量

(1)、中國鋁表觀消費量

今年,國內鋁產量小幅增加,淨出口也明顯下滑,導致國內鋁表觀消費1-9月同比增長10.3%。庫存持續低位,顯示出終端實體消費旺盛,出口減少的部分被國內市場消化。

圖:國內電解鋁新增供應(萬噸)

資料來源:WIND,中銀期貨

(2)、中國鋁中間材消費量

今年1-10月,我國鋁材累計產量4589.5萬噸,同比增加7.8%,鋁合金產量778.6萬噸,同比增8%。今年我國鋁材累計產量增速都高於2019年產量增速,終端加工規模在擴大,總量上升。

圖:中國鋁材月度產量(萬噸)圖:中國鋁合金月度產量(萬噸)

資料來源:WIND、中銀期貨

鋁棒今年產量增長較快,新建產能增多。據我的有色數據,目前6063鋁棒原鋁鋁棒產能2946萬噸,廢鋁鋁棒產能842萬噸,合計3806萬噸產能。運行產能52.5%,開工率處於平均水平。

鋁型材今年開工率也從年初大幅回升,整體最新開工率60%左右,略高於2018和2019年水平。其中大型企業開工率上升更快一些。

鋁板帶箔最新開工率65%,處於歷史均值水平,總體開工生產狀況平穩。

從下遊主要品種開工情況看,今年開工率均較往年好,整體需求保持旺盛。

(3)、鋁終端消費量

自2017年以來,我國地產行業出現施工面積增速大於竣工面積增速的情況。目前,這種情況仍在延續。施工面積持續增加,預示着未來竣工面積會出現增長。作爲鋁最重要的終端消費領域,因近幾年施工面積增長較快,建築業在2021年竣工面積仍不會太低。因此,2021年建築行業鋁消費預計仍將保持增長。

我國汽車產量2018、2019連續2年下跌,2020年產量預計仍會小幅下滑。預計2021年汽車銷量有望觸底回升,達到2,750萬輛(+9.0%)。電動汽車方面,蔚來、理想、威馬、小鵬等造車新勢力異軍突起,銷量表現亮眼;國內補貼政策延續,長期規劃引領行業發展,新車型密集推出有望刺激2021年需求。

2021年是十四五開局之年,特高壓作爲新基建的一部分,投資會繼續增長。預計在新建特高壓項目的拉動下,對鋁的需求年增量約120~160萬噸。

圖:中國建築業竣工面積(萬平米) 圖:中國汽車產量產量(萬量)

資料來源:WIND、中銀期貨

綜合而言,鋁新增產能嚴格受限,在鋁冶煉利潤增長的背景下,供應增量受限。國內氧化鋁投資增加,氧化鋁供應充足。冶煉企業高利潤的情況仍將持續存在。預計明年在基建、汽車、特高壓的引領下,下遊消費繼續保持穩定增長。

三、2021鋁價展望

(1)、上半年鋁價保持強勢

預計明年上半年在新基建、汽車、特高壓的引領下,下遊消費繼續保持穩定增長。供應雖有增加,但受海外市場回暖影響,市場短期缺貨狀況仍會延續,鋁價震蕩攀升。預計電解鋁高盈利保持,鋁價有望挑戰17300~18600前高位置。

(2)、下半年鋁價或面臨震蕩調整

明年下半年,全球市場風險偏好開始下降,美元資產的需求或上升,資金可能從新興市場中流出。國內流動性趨於收緊,鋁價會面臨調整壓力。預計下半年鋁價震蕩回落,波動區間[15000,17000]元/噸。

中銀期貨研究員:

呂肖華[Z0002867]胡子奇[Z0010642]劉 超[Z0011456]

周新宇[Z0012683]嚴 彬[Z0015241]曹 擎[Z0015193]

顧勁濤[Z0000552]、

、