觀點小結

3月1日,SMM A00鋁報價17050元/噸,較滬鋁2103升水15元/噸。現貨方面,華東地區下遊在鋁價回調後觀望情緒略有減弱,入場採購回暖,加之部分中間商套利逢低備貨,加大成交活躍度;華南市場保持對當月貼水格局,整體貨源較爲充足,市場主流成交價格在17040-17060元/噸,粵滬價差在升水30元/噸左右,下遊按需採購爲主,缺乏亮點。

受供應擾動影響,電解鋁現貨價格大漲,截至2月26日,按現金成本計算的電解鋁行業利潤擴大至5400元/噸。

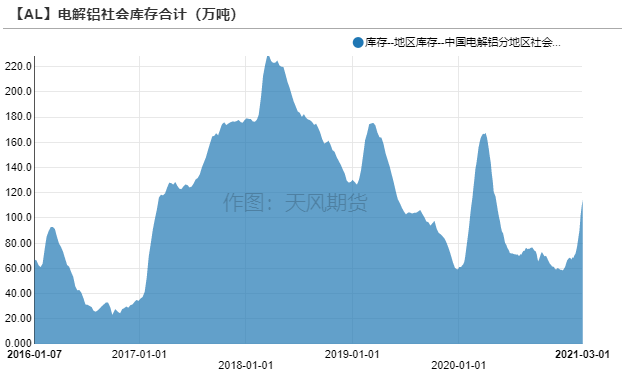

電解鋁社會庫存積累至114.2萬噸,增幅主要由無錫、南海及鞏義地區貢獻,上期所倉單爲10.89萬噸。鋁棒庫存增加2.5萬噸至23.93萬噸,隨着鋁基價大漲,鋁棒加工費承壓下滑,主流消費地區中無錫、佛山加工費下跌至100、110元/噸。

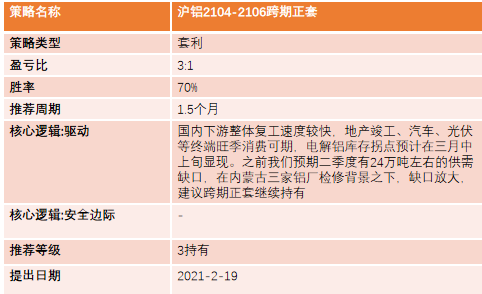

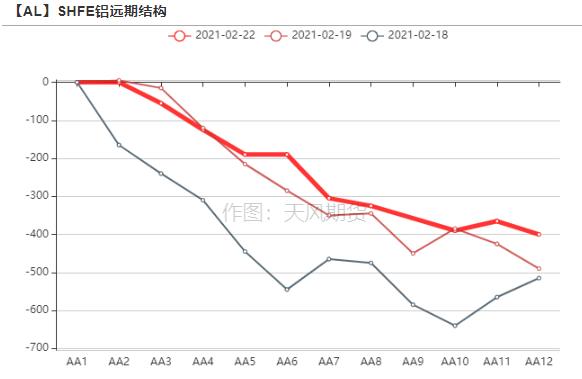

操作建議及邏輯:跨期正套持有。近期美債收益率飆升,美元指數走高,衝擊以美元定價的大宗商品價格,疊加電解鋁仍然處於累庫進程中,升貼水偏弱震蕩,衝高後的鋁價面臨回調壓力。國內下遊整體復工速度較快,地產竣工、汽車、光伏等終端旺季消費可期,電解鋁庫存拐點預計在三月中上旬顯現。之前我們預期二季度有24萬噸左右的供需缺口,在內蒙古三家鋁廠檢修背景之下,缺口放大。未來內蒙古爲了達成“十四五”能耗雙控目標,將嚴控高耗能行業產能規模,包括停槽、停止審批新增項目等手段,且需要關注其他省份是否會相繼出臺政策。電解鋁行業的新增產能投放節奏受到幹擾,逼近產能天花板的時間也相應推遲,年度供需平衡甚至可能轉爲缺口,那麼需要給予電解鋁行業更高的利潤去刺激開工,從中長期來看,鋁價重心有望繼續擡升,back結構擴大,同時滬倫比值還將走高,吸引進口鋁錠流入。策略上建議逢低做多,跨期正套繼續持有。

風險提示:1. 疫情惡化;2.環保措施升級;3.需求恢復不及預期。

策略建議

行情回顧:供應擾動事件突發,滬鋁觸及漲停

供應擾動事件突發,滬鋁觸及漲停

* 上周滬鋁主力合約大漲6%,盤中觸及漲停,周五達到近九年高點17695元/噸,刺激價格大漲的直接原因在於內蒙古未完成2019年度能源雙控考核,國務院對其予以批評,未來內蒙古電解鋁產能有減產可能性,傳言蒙東地區已有3家電解鋁廠計劃檢修,引發市場對供需的擔憂。

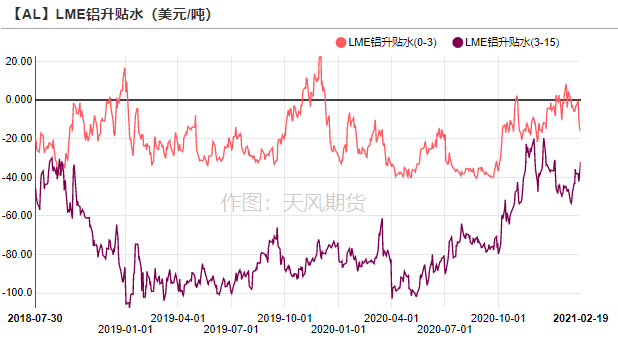

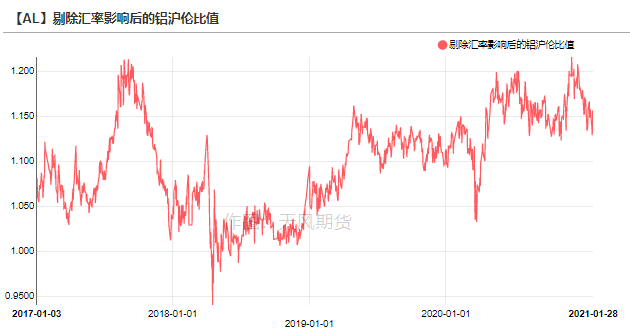

* 海外方面,周六,美國衆議院投票通過了1.9萬億美元新一輪經濟救助計劃,有利於加快美國經濟復蘇的步伐,也將進一步的增加市場對通脹的擔憂,倫鋁波動較大,先跌後漲,周漲幅1.05%,收於2157.5美元/噸。LME 0-3升貼水爲-5.25美元/噸。除去匯率影響,滬倫比值漲至1.231,電解鋁進口窗口開啓。

數據來源:Wind,天風期貨研究所

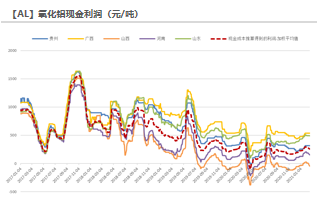

氧化鋁未能跟隨電解鋁漲價

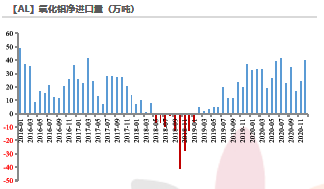

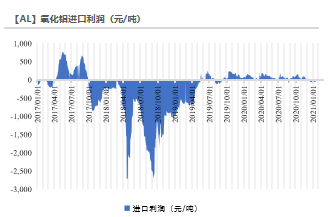

氧化鋁進口套利窗口依舊關閉

* 澳大利亞氧化鋁FOB價格小降0.5美元/噸至302.5美元/噸,市場成交清淡,交易因買賣價之間的巨大價差而受阻,買方報價普遍低於300美元/噸,而賣方指導價集中在305- 310美元/噸。巴西氧化鋁價格相對於澳洲升水2美元/噸。經測算,當前氧化鋁進口利潤小幅虧損,進口套利窗口基本處於關閉狀態,短期對國內衝擊減小。

數據來源:SMM,Wind,天風期貨研究所

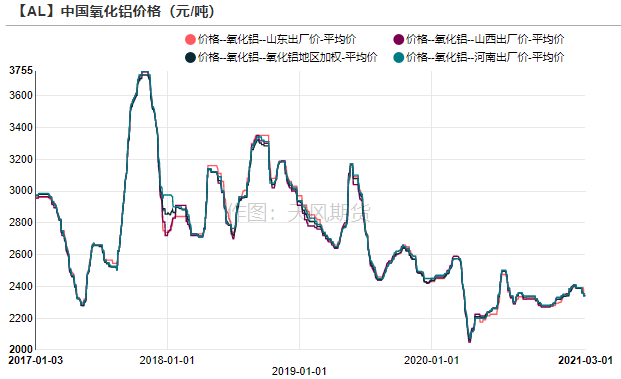

內蒙古意見稿同時影響氧化鋁供需兩側

* 近期氧化鋁價格小幅承壓,山西、河南兩地價格分別跌至2340、2353元/噸,鋁價的大漲未能促使氧化鋁價格跟漲,反而回落,原因在於若後續內蒙古減產規模擴大,電解鋁產能下滑,則相應減少對氧化鋁的需求。而供應方面,北方地區減產產能開始陸續恢復,數家氧化鋁廠有增產計劃,國電投務川新產能已經滿產運行,短期供需緊平衡局面逐漸朝寬鬆方向演變。

* 根據內蒙古3月1號公布的意見稿,未來不再審批氧化鋁、電解鋁的新增產能,或導致錦國投赤峯650萬噸氧化鋁項目難以落地,能耗控制的政策將潛移默化改變行業過剩情形,未來是否會有其他省份出臺類似文件,值得關注。

數據來源:SMM,安泰科,天風期貨研究所

內蒙古電解鋁產能受限,冶煉、進口利潤均擴大

內蒙古未完成能源雙控考核,鋁廠面臨減產

* 內蒙古全省電解鋁在產產能約596.8萬噸,佔全國電解鋁產能比重爲15%,其中蒙東地區產能爲266萬噸,根據各家調研信息來看,有檢修計劃的是A、C、D廠,影響年產能約15萬噸。

數據來源:SMM,天風期貨研究所

未來內蒙古新產能落地困難

* 目前內蒙古創源二期已經投產完畢,面臨減產,而內蒙古白音華40萬噸新產能建成未投,未來或將難以釋放。除此之外,內蒙古原本在2022年及以後仍有100多萬噸的新產能規劃,根據最新出臺的意見稿規定,未來不再審批新增產能,致使100多萬噸的產能落地有一定困難,這些指標可能會流轉至雲南、四川等省份,逼近產能天花板的時間也相應推遲。

數據來源:SMM,天風期貨研究所

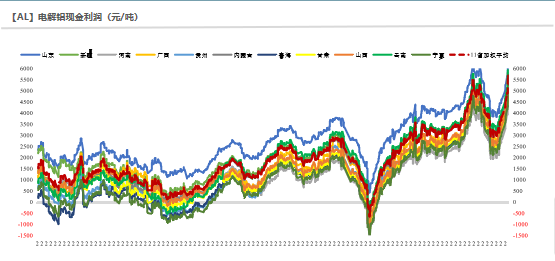

電解鋁行業噸利潤擴大至5400元

* 受供應擾動影響,電解鋁現貨價格大漲,截至2月26日,按現金成本計算的電解鋁行業利潤擴大至5400元/噸。

數據來源:SMM,Wind,天風期貨研究所

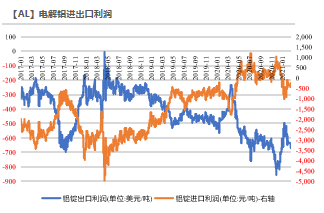

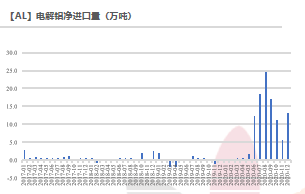

進口窗口打開,保稅區庫存流入

* 近期滬倫比值升至1.231附近,電解鋁進口利潤扭虧爲盈,約400元/噸,進口套利窗口再度開啓,上海保稅區庫存流入。

* 截至2月27日,上海保稅區庫存較前一周減少4640噸至51590噸,爲近11周以來首次下降。

數據來源:天下金屬,天風期貨研究所

下遊復工加速,鋁錠庫存拐點可期

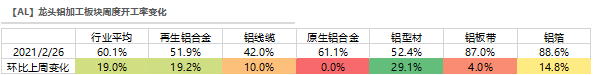

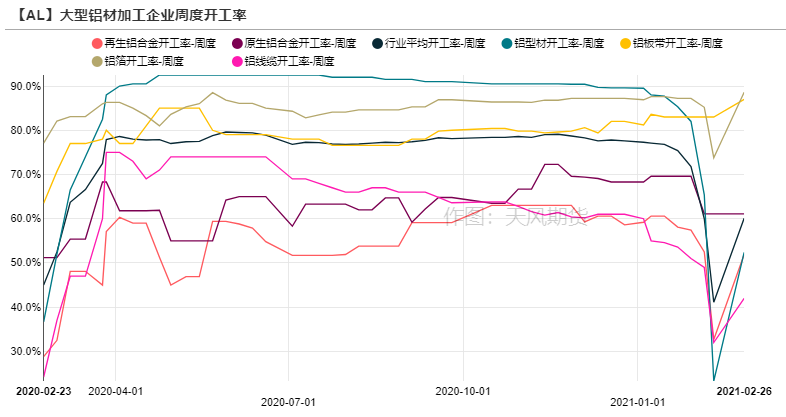

下遊復工加速,鋁板帶箔訂單旺盛

* 元宵節後,龍頭鋁加工企業周度開工率大幅增加19%至60.1%,分鋁材類型來看,鋁型材企業開工明顯回升,工業型材企業開工表現優於建築型材企業,主因在於多數工業型材企業訂單量表現依舊旺盛,部分規模企業訂單甚至排到了3月底,而建築型材企業多數基建項目未開工,下遊需求相對疲軟;再生鋁合金開工恢復19.2%至51.9%,多數企業結束春節假期開啓正常生產模式;鋁箔企業開工率漲至88.6%,國內汽車箔、電池箔以及空調箔保持需求旺盛,同時因近期鋁價不斷上漲,部分下遊客戶有意提前下單。

* 總體來看,下遊企業整體復工速度相對較快。

數據來源:SMM,天風期貨研究所

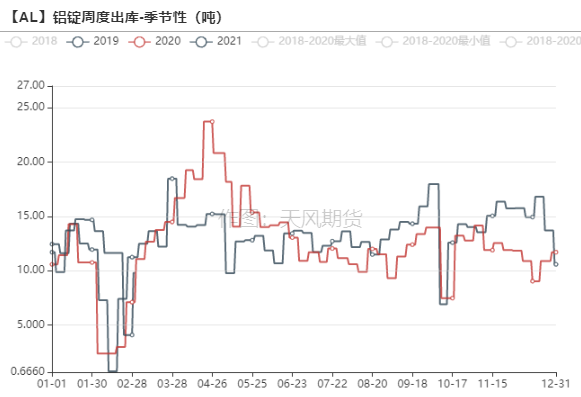

鋁錠出庫回升,庫存拐點可期

* 截至3月1號,電解鋁社會庫存積累至114.2萬噸,增幅主要由無錫、南海及鞏義地區貢獻,上期所倉單爲10.89萬噸。2月份的累庫量基本符合我們節前預期,隨着下遊復工速度加快,鋁錠周度出庫量逐漸恢復,預計庫存拐點將在3月中上旬出現,疊加內蒙古供應擾動的影響,二季度供需缺口將有所擴大。

數據來源:SMM,Wind,天風期貨研究所

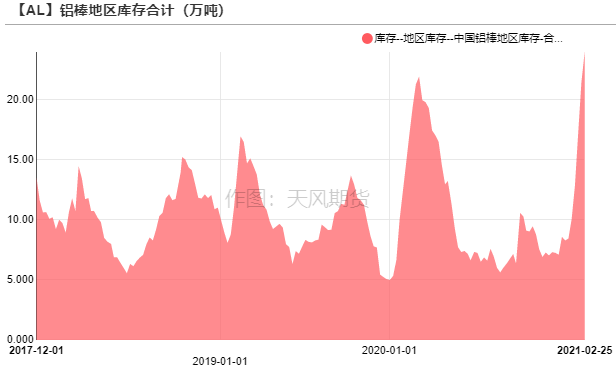

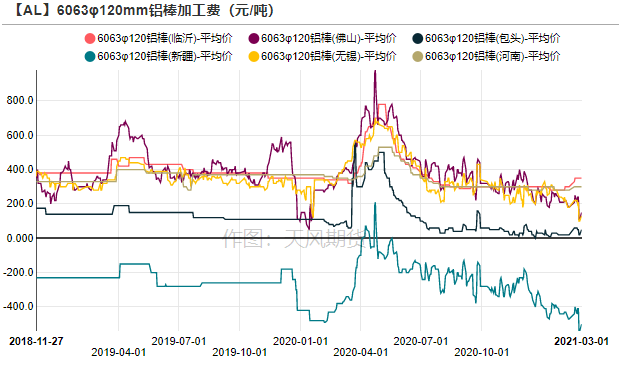

鋁棒庫存高企,加工費承壓下行

* 上周鋁棒庫存增加2.5萬噸至23.93萬噸,隨着鋁基價大漲,鋁棒加工費承壓下滑,主流消費地區中無錫、佛山加工費下跌至100、110元/噸,市場交投多集中於偏低價值貨源,終端鋁型材企業開工緩慢恢復,需求提升仍需靜候。

數據來源:SMM,Wind,天風期貨研究所

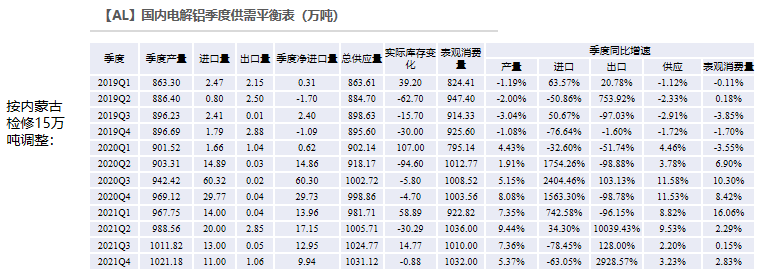

供需平衡情況

* 綜上,國內下遊整體復工速度較快,地產竣工、汽車、光伏等終端旺季消費可期,電解鋁庫存拐點預計在三月中上旬顯現。之前我們預期二季度有24萬噸左右的供需缺口,在內蒙古三家鋁廠檢修背景之下,缺口放大至30萬噸。未來內蒙古爲了達成“十四五”能耗雙控目標,將嚴控高耗能行業產能規模,包括停槽、停止審批新增項目等手段,且需要關注其他省份是否會相繼出臺政策。電解鋁行業的新增產能投放節奏受到幹擾,逼近產能天花板的時間也相應推遲,年度供需平衡甚至可能轉爲缺口。那麼需要給予電解鋁行業更高的利潤去刺激開工,即鋁價上漲,同時滬倫比值還將走高,吸引進口鋁錠流入。

數據來源:SMM,Wind,天風期貨研究所