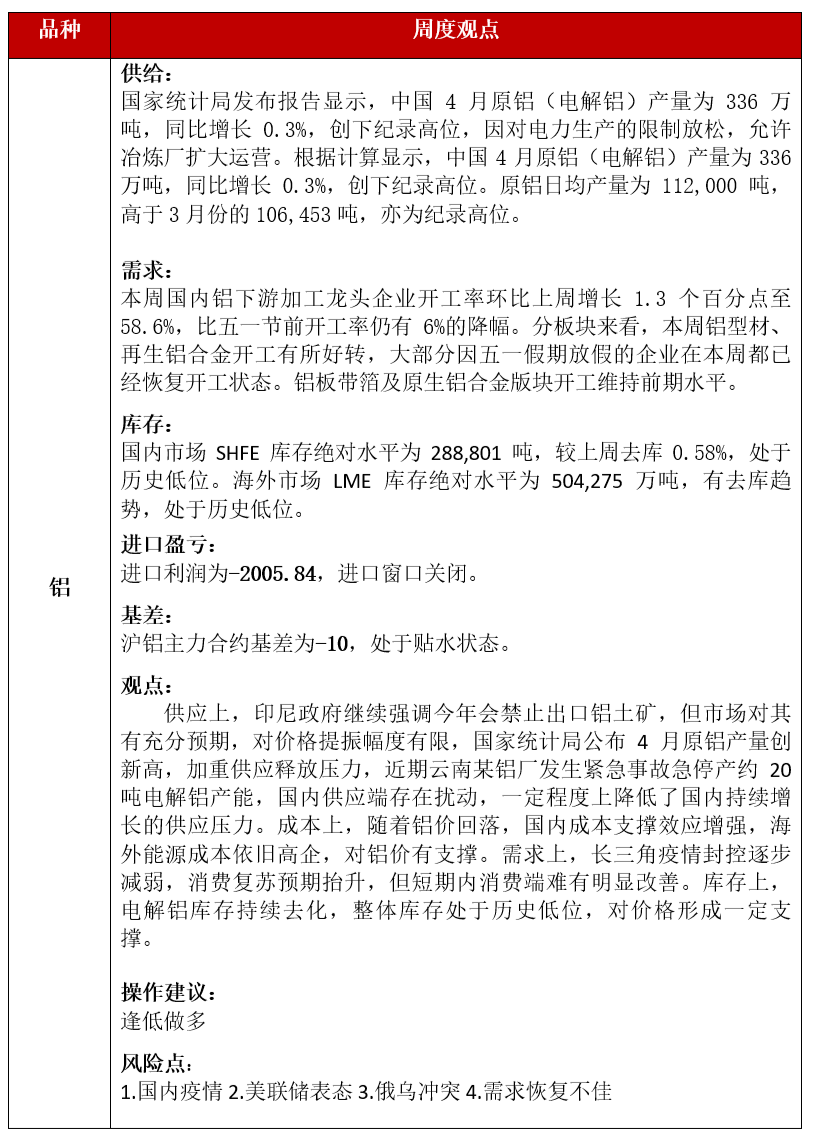

供應上,印尼政府繼續強調今年會禁止出口鋁土礦,但市場對其有充分預期,對價格提振幅度有限,國家統計局公布4月原鋁產量創新高,加重供應釋放壓力,近期雲南某鋁廠發生緊急事故急停產約20噸電解鋁產能,國內供應端存在擾動,一定程度上降低了國內持續增長的供應壓力。成本上,隨着鋁價回落,國內成本支撐效應增強,海外能源成本依舊高企,對鋁價有支撐。需求上,長三角疫情封控逐步減弱,消費復蘇預期擡升,但短期內消費端難有明顯改善。庫存上,電解鋁庫存持續去化,整體庫存處於歷史低位,對價格形成一定支撐。

一、有色金屬核心邏輯及觀點

二、市場價格與行情回顧

三、宏觀及行業資訊

* 中國1年期LPR爲3.7%,與上月持平;5年期以上LPR爲4.45%,較上月下降15個基點。自2019年8月LPR改革以來,5年期以上LPR共計下調5次,從4.85%降至4.45%。

* 美聯儲將基準利率上調50個基點至0.75%-1.00%區間,爲2000年以來首次大幅加息50個基點,符合市場預期。美聯儲“高度重視”通脹風險。委員們一致同意此次的利率決定。6月1日開始以每月475億美元的步伐縮表。三個月內逐步提高縮表上限至每月950億美元(美國國債爲600億美元,MBS爲350億美元);預計“繼續”加息是合適的。

* 美國4月CPI同比升8.3%,預期升8.1%,前值升8.5%;環比升0.3%,預期升0.2%,前值升1.2%。美國4月核心CPI同比6.2%,預期6%,前值6.5%;環比0.6%,預期0.4%,環比0.3%。

* 據印尼商報,印尼投資部長兼投資統籌機構(BKPM)主任巴利稱,政府今年將禁止鋁土礦和錫出口,禁止礦產出口將鼓勵下遊產業爲國家創造最大的附加值。

* 3月份中國精煉鋅生產商鋅精礦採購量403,215.00金屬噸,去年同期爲429,800.00金屬噸,上月爲415,790.00金屬噸,同比降低6.19%,環比降低3.02%。2022年1-3月,中國精煉鋅生產商共計採購鋅精礦1,260,995.00金屬噸,去年同期爲1,349,450.00金屬噸,同比降低6.55%。

* 5月17日,印尼能礦部發布2022年5月鎳礦內貿基準價格(MC 30%),其中,NI1.7% FOB 71.58美元/溼噸,環比下調5.53美元,同比上漲36.66美元;NI1.8% FOB 80.00美元/溼噸,環比下調6.18美元,同比上漲40.97美元;NI1.9% FOB 88.89美元/溼噸,環比下調6.86美元,同比上漲45.52美元;NI2.0% FOB 98.24美元/溼噸,環比下調7.58美元,同比上漲50.31美元。

*

銅冠銅箔發布投資者關系活動記錄稱,公司現有產能4.5噸/年,其中PCB銅箔2.5萬噸/年,鋰電箔2萬噸年;在建產能1萬噸/年,主要用於生產RTF、HVLP、HTG等PCB銅箔,預計2022年底建成投產。

四、產業鏈核心數據追蹤

4.2鋁數據跟蹤

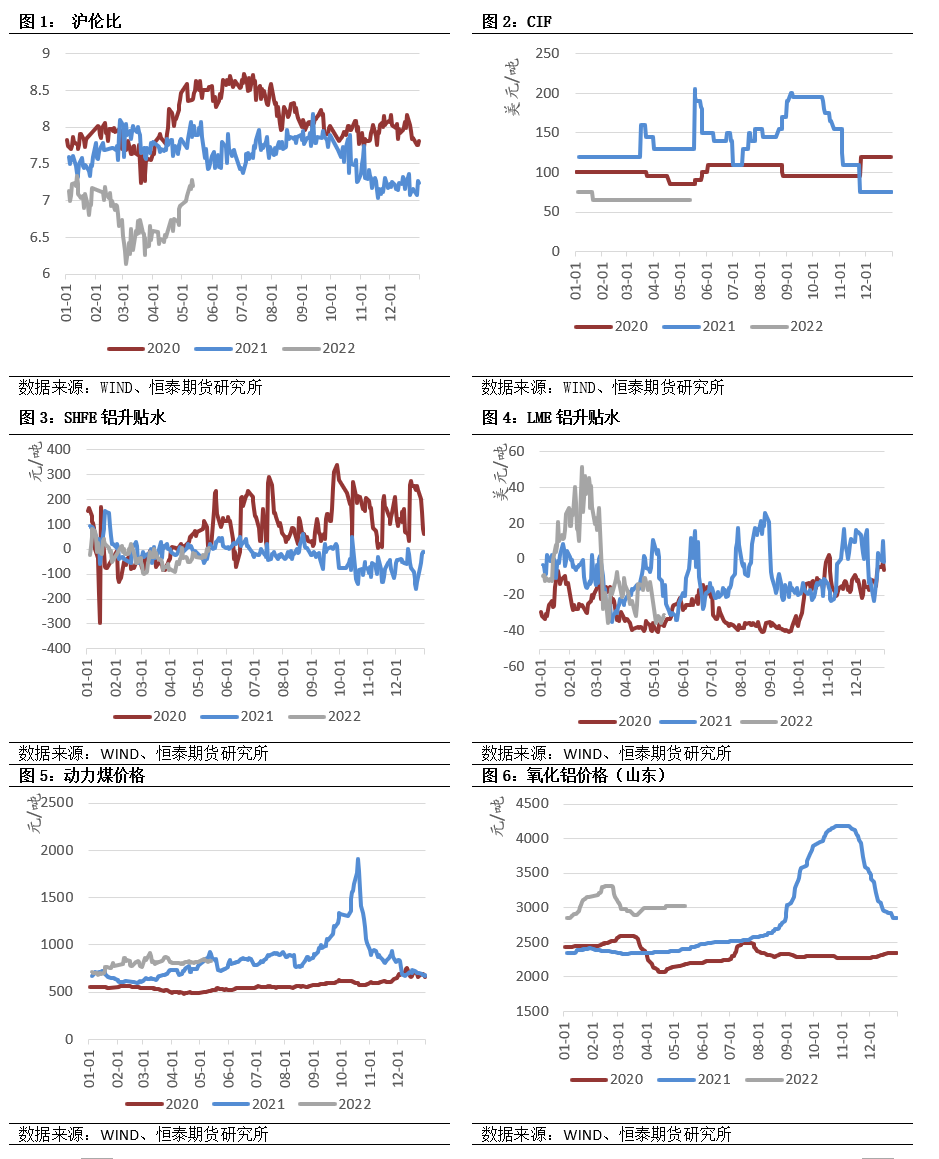

4.2.1價差/比價

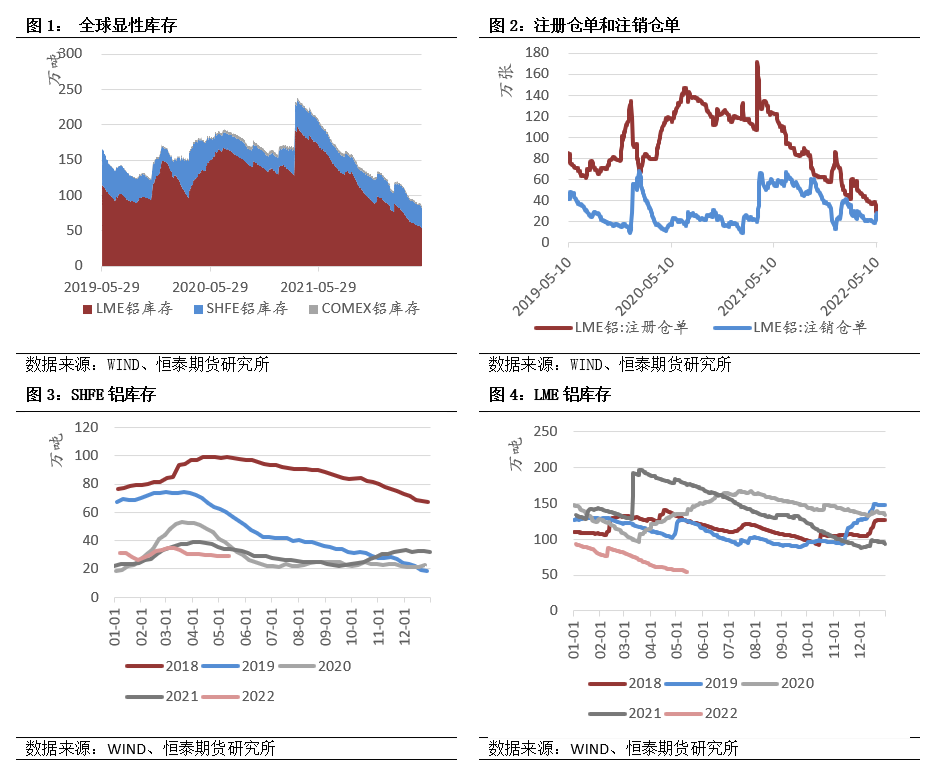

4.2.2庫存