報告日期:2022年12月9日

鋁:冬去春來,靜待加息周期拐點

核心邏輯:

宏觀:宏觀層面上看,中國經濟正在步入後疫情時代的復蘇階段,美國經濟相對韌性,由通脹向滯漲階段過渡,未來經濟增長的步伐會放緩,但難言崩潰,歐洲經濟最爲弱勢,在通脹高企的背景下,背負着高額的債務,且歐洲各國還面臨着地域衝突的風險。我們預計2023年上半年全球經濟相對悲觀,下半年後隨着國內經濟復蘇,歐美央行停止加息的時間窗口臨近,烏俄衝突對全球經濟的影響邊際走弱,全球經濟將會復蘇。

供應:目前我國電解鋁產能已接近天花板,供應彈性缺失。

需求:(1)地產端需求大幅萎縮,預計建築鋁型材如玻璃幕牆及系統門窗等鋁合金材料需求會受到一定影響。(2)新能源汽車產銷量維持高增長,且新能源汽車對輕量化的要求相對於傳統燃油車更高,單車用鋁量將有明顯提升。(3)新能源發電是十四五期間提及的重點發展項目,風電光伏是未來可以替代傳統鋁需求的源動力,未來風電光伏對鋁的需求依舊值得期待。

庫存:預計2023年期末庫存在50-60萬噸附近。從交易所庫存+社會庫存情況來看,可以直觀的看出這倆指標處於近5年極低的水平,對鋁存在有利支撐。

策略:預計2023年鋁價將在16500-22500的區間內寬幅震蕩。考慮到2022m12-2023Q1,依舊處在高通脹、美聯儲加息步伐還未確認停下的宏觀環境下,且國內對於新冠疫情的管控放鬆不久,未來的1-2個月內將迎來一波確診率快速攀升的階段,可能對需求和情緒形成壓制。因此我們認爲,在2022Q1之前,以逢高做空爲主,2022Q3-Q4,確認海外通脹拐點,國內地產成交面積和竣工面積出現拐點後再嘗試做多。

**

**

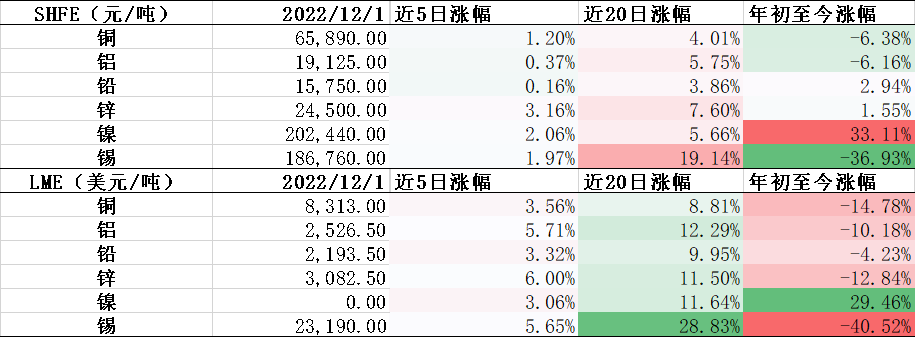

2022年金屬價格普遍衝高回落。2022年由於美聯儲持續大幅加息,LME金屬價格普遍承壓,截至12月1日,LME銅價格下跌14.78%,LME鋁價格下跌10.18%,LME鉛價格下跌4.23%,LME鋅價格下跌12.84%,LME鎳價格上漲29.46%,LME錫價格下跌40.52%。表1:金屬各品種年內漲幅

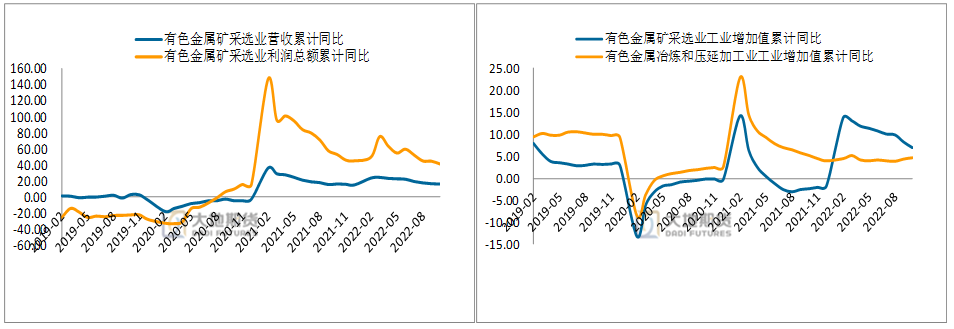

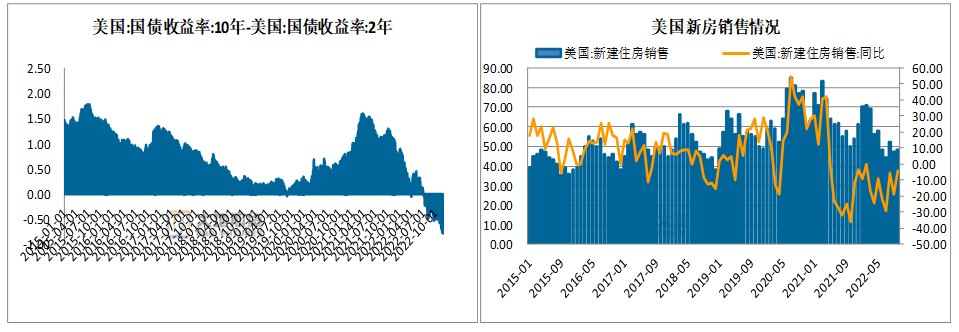

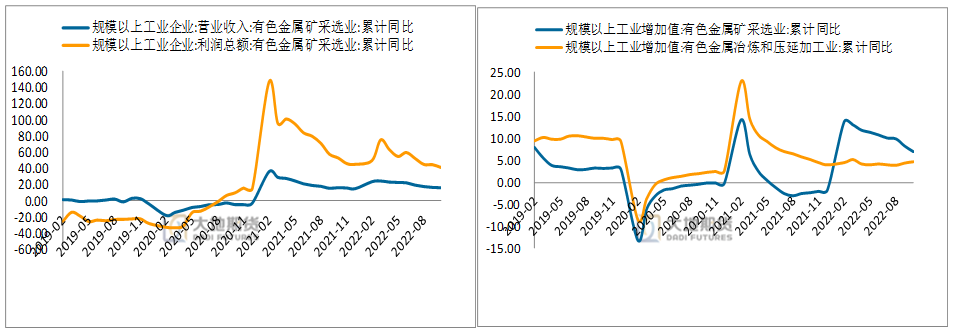

數據來源:Wind,大地期貨研發中心受到美聯儲持續加息、地緣政治衝突升級 、全球疫情反復 、部分地區限電限產等因素的影響,2022年前三季度有色金屬行業整體盈利水平相較去年有所收窄。行業上遊營收保持穩步增長,盈利同比增速相較 2021年有所放緩但仍保持高位,截至三季末,有色金屬礦採選業營業收入達 2531.5 億元,同比增長 16.40%,營業利潤達 545.80 億元,同比增長 42.70%。截至三季末,有色金屬冶煉及壓延加工行業營業收入達56179.10億元,同比增長 12.70%,營業利潤達1790.40億元,同比下降 14.5%。有色金屬礦採選業和冶煉、壓延加工業工業增加值累計同比較去年同樣趨緩,分別爲7%和4.6%。

數據來源:Wind,大地期貨研發中心受到美聯儲持續加息、地緣政治衝突升級 、全球疫情反復 、部分地區限電限產等因素的影響,2022年前三季度有色金屬行業整體盈利水平相較去年有所收窄。行業上遊營收保持穩步增長,盈利同比增速相較 2021年有所放緩但仍保持高位,截至三季末,有色金屬礦採選業營業收入達 2531.5 億元,同比增長 16.40%,營業利潤達 545.80 億元,同比增長 42.70%。截至三季末,有色金屬冶煉及壓延加工行業營業收入達56179.10億元,同比增長 12.70%,營業利潤達1790.40億元,同比下降 14.5%。有色金屬礦採選業和冶煉、壓延加工業工業增加值累計同比較去年同樣趨緩,分別爲7%和4.6%。

圖1有色金屬行業營收、利潤、工業增加值累計同比數據來源:Ifind,大地期貨研發中心

2022 年全球新冠肺炎疫情形勢依舊嚴峻復雜 ,是擾動各國產業鏈供給和需求的關鍵因素之一。1-10月份全球新冠肺炎累計確診病例高達3.39億例,日均新增確診病例高達111.49萬例;其中,我國日均新增確診病例爲520.38例,美國日均新增確診病例爲14.32萬例,德國日均新增確診病例爲9.36萬例,法國日均新增確診病例爲8.83萬例,俄羅斯日均新增確診病例爲3.60萬例,日本日均新增確診病例爲6.77萬例,韓國日均新增確診病例爲8.22萬例,印度日均新增確診病例爲3.23萬例。

根據海外的經驗,大致有兩種模式可供參考:1)以韓國和澳大利亞爲代表,防疫快速放鬆,感染率快速上行(一般時間跨度短)2)以日本爲代表,謹慎放鬆,壓低感染率(時間跨度長,長尾效應明顯)。中國是全球對疫情管控最爲嚴格的國家,截至12月,部分城市才逐漸恢復正常秩序,在盡可能的壓低感染率,拉長時間後,我們認爲疫情在2023年邊際影響將繼續走弱;對生產影響相對可控:1)經濟增長對勞動參與率有顯著的正向影響。2)財政補貼(政府槓杆率/財政支出同比)對勞動參與率具有負面影響,但不顯著。3)奧密克戎對勞動參與率的影響很弱,總感染率對勞動參與率的影響也不顯著。

圖2各國新冠確診新增數據來源:Ifind,大地期貨研發中心

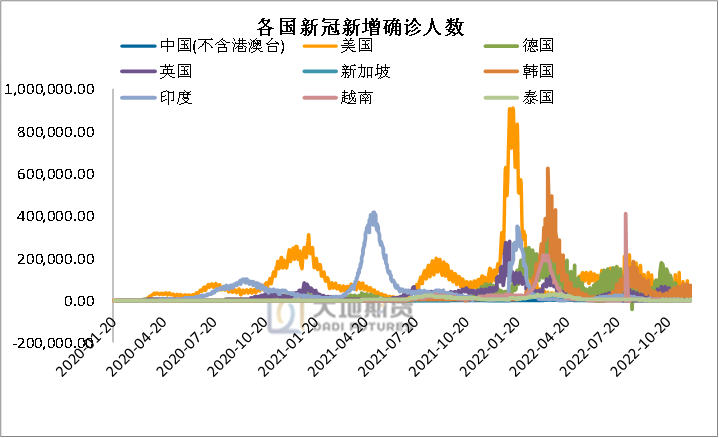

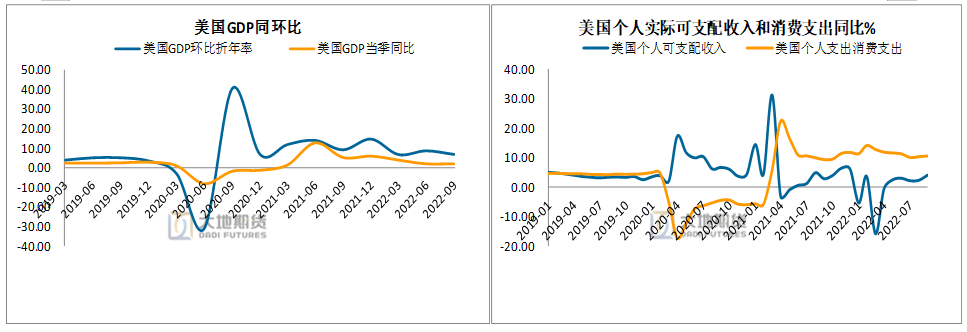

受美聯儲緊縮政策的影響,美國經濟衰退的領先指標已經超過 2008年金融危機前夕。11月23日,美國10年期國債與2年期國債利差倒掛75bp,創1981年以來最大幅度。國債期限利差是經濟的領先指標,大約領先一年。6月份,美國密歇根大學消費者信心指數也降低至歷史最低的50,11月份也仍處在 54.7的低位。美國房價增速也正在放緩,新建住房銷售同比負增。種種跡象預示着,美國2023年經濟衰退的可能性逐漸增加。

圖3美債收益率&新房銷售情況

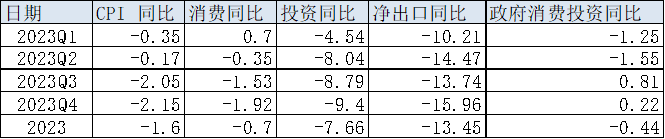

數據來源:Ifind,大地期貨研發中心我們預計,2023 年一季度美國實際 GDP同比增速可能轉負,全年經濟增速約爲-1.5%。其中制造業回落和房價增速放緩導致投資增速下滑,工資增速回落和居民儲蓄持續負增長制約消費能力,美國出口和進口雙雙減弱,淨出口同比增速降爲負值。經濟衰退後,財政收入減少,美國政府消費和投資可能繼續萎縮。

表22023年美國經濟預測:%

數據來源:Ifind,大地期貨研發中心

數據來源:Ifind,大地期貨研發中心

居民收入與消費仍較強。9月美國個人可支配收入同比增速爲3.2%,較8 月的 1.7%明顯回升。個人消費支出同比增速雖較8月有所回落,但仍高達 8.2%。從結構來看,商品消費繼續回落,環比連續2個月爲負,尤其是耐用品消費環比連續3個月爲負,而服務消費繼續上行,環比已經連續9個月爲正。整體來看,在居民收入較強的支撐下,居民消費或仍將具有一定的韌性,尤其是服務消費仍較爲強勁。

圖4:GDP與可支配收入、消費數據來源:Ifind,大地期貨研發中心

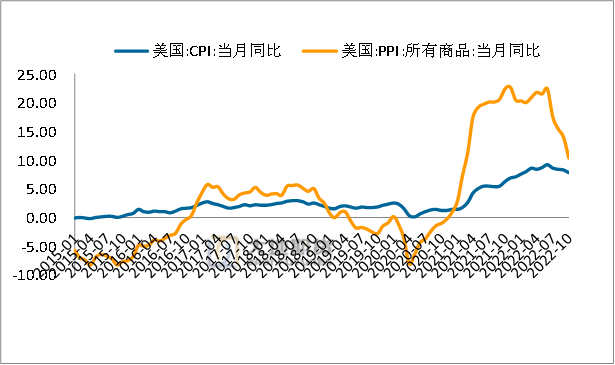

2022年前三季度,美國CPI 、PPI再創新高且保持高增速, CPI和和PPI同比增速從第三季度開始逐月回落。2022年6月美國CPI同比增速高達 9.10%,創40多年來的最高紀錄。盡管美聯儲持續大幅加息,美國CPI增速依舊居高難下,CPI月均同比增速高達8.32%,與2021年前三季度月均增速水平相比上升 4.28%;與 2021 年前三季度月均增速水平相比上升 3.1%。美國10月CPI增速出現較明顯回落,CPI同比上漲7.7%,前值8.2%,預期值8%;美國 10 月PPI增速同樣出現較明顯回落,PPI同比上漲 8.0%,前值8.5%,預期值8.3%; 從高頻數據來看,美國通脹已經呈現見頂回落的態勢,從領先指標來看,較爲頑固的房租分項也即將開始下行。預計明年美聯儲的政策態度將由鷹轉鴿,上半年就會看到加息進程的停止,明年下半年或2024年存在啓動降息周期的可能。

圖5美國CPI、PPI當月同比數據來源:Ifind,大地期貨研發中心

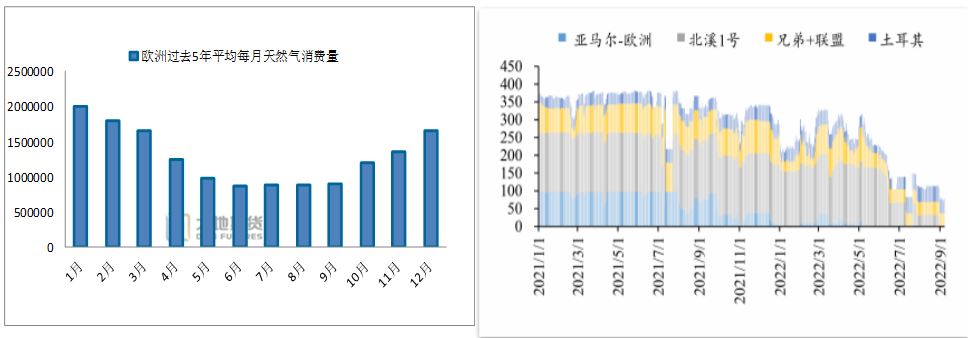

目前,歐洲通脹仍在上行,但拐點已在不遠處。能源供給壓力可能進一步推升歐洲通脹,俄烏衝突下,歐美俄之間基本形成了歐美伴隨戰局升級持續支援烏克蘭、制裁俄羅斯,俄羅斯通過能源供給反制的循環。從目前俄烏形勢來看,戰事大概率將延續至冬季,且不排除進一步升級風險。歐洲在當年11月至次年2月將進入冬季用暖季,天然氣消費量將迅速提升。俄羅斯可能在冬季進一步收緊對歐洲的能源供給。雖然當前北溪管線已處於全面停運狀態,但俄羅斯向歐洲輸送天然氣的管道仍有多條處於運行狀態,如兄弟管線(BrotherhoodPipeline)、聯盟管線(Soyuz)、土耳其管線(TurkStream)等,如果未來制裁力度升級,則俄羅斯對歐的天然氣供給仍有進一步壓縮空間;此外,普京在 2022 年10月上旬分別電話會晤沙特國王、當面會晤阿聯酋總統,俄羅斯同樣存在與中東協同收緊能源供給擡高價格的可能。歐央行作爲緊盯通脹的單目標制央行,在此背景下,全球供應鏈和能源的緊張程度可能進一步加劇。在金融體系出現重大風險前並對貨幣政策形成重大掣肘前難以停止加息步伐,2022年Q4至2023年 Q1期間歐元區的金融條件將持續收緊,歐央行可能繼續以單次 75BP 的步幅保持緊縮。我們預計2023 Q1歐元區通脹仍將維持在8%-9%的高位區間, Q2-Q4預計回落至 4%-5%區間。

圖6歐洲天然氣消費量、俄羅斯至歐洲輸送量數據來源:Ifind,Nordstream,Turkstream,大地期貨研發中心

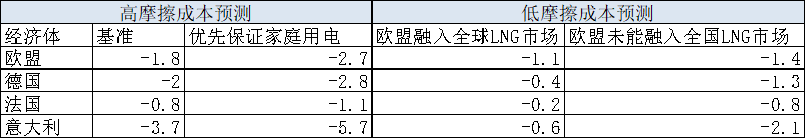

在能源約束的壓力下,歐洲在經濟和通脹兩方面均將承受較大壓力。經濟方面,我們預計德、法等歐洲經濟火車頭國家均受能源約束(前者直接受俄羅斯天然氣供給約束,後者受極端天氣影響核能生產受阻,詳細請參考前期報告《能源壓力助長歐債風險強化黃金配置價值》),當前IMF評估俄羅斯天然氣的斷供對歐盟、德、法、意的GDP影響(悲觀場景下)分別爲-1.8%、-2%、-0.8%和-3.7%,如果歐盟優先保護家庭用電,則工業可能進一步受損,對歐盟、德、法、意的 GDP 影響將擴大爲-2.7%、-2.8%、-1.1%和-5.7%(歐盟自8月起將天然氣需求壓降 15%,並優先保證居民家庭用電,工業部門供氣可能受嚴重衝擊,工業在整體天然氣需求中佔比 30%,可能被限制一半以上的用氣量)。即便俄烏戰爭在 2023年有所緩和,歐洲仍然面臨能源體系與俄羅斯脫鉤的長期轉型壓力,能源供給依舊將保持緊張。德國經濟部最新預測德國2023年GDP增速爲-0.4%。除能源壓力外,歐洲沉重的債務壓力也將進計一步拖累歐洲經濟,整體來看,我們預計2023年歐洲GDP-0.5%。

表3俄羅斯斷氣對歐洲經濟的衝擊程度:%

數據來源:IMF,大地期貨研發中心

數據來源:IMF,大地期貨研發中心

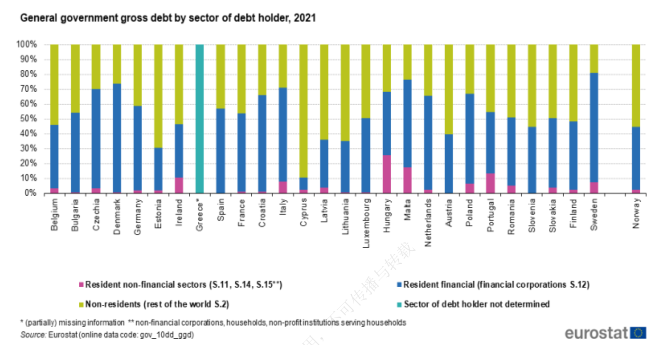

圖7歐債的持倉結構

數據來源:Ifind,Nordstream,Turkstream,大地期貨研發中心從部分歐洲債務壓力國債券的海外持倉看,意大利國債的海外持倉比例超過 30%,葡萄牙和西班牙國債的海外持倉比例均超過40%,愛爾蘭國債的海外持倉佔比超過 50%。因此,歐洲債務危機如果爆發,則具備進一步向外部傳播壓力的特徵。美聯儲貨幣政策受此影響可能轉向,歐央行自身的貨幣政策在Q1歐洲債務問題如果未能得到有效抑制,出於金融穩定考慮可能出現妥協,Q2之後加息步伐可能因此暫停。

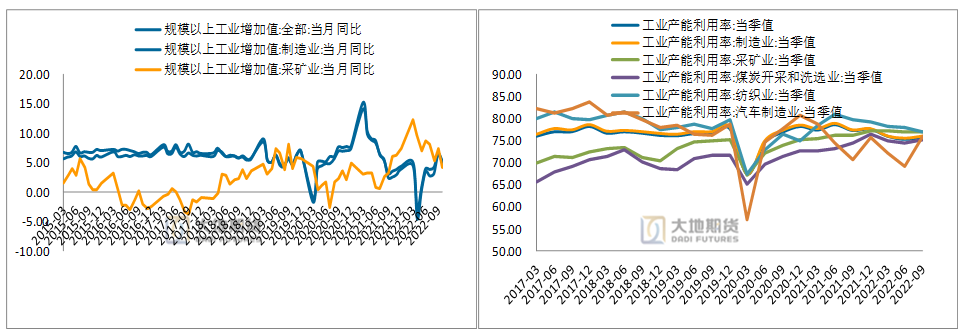

2022年年初疫情衝擊下,我國工業生產出現階段性下滑,但疫情影響逐步穩定後,我國工業生產在底部迅速回彈至9月高點6.3%,截至 10月累計同比增長 4%,呈現出較強韌性。結構上,制造業的回彈韌性較爲穩定,二三季度整體呈現波動上行,其中汽車制造、電氣機械依然爲核心支撐產業。庫存周期來看,二季度後,我國工業原材料庫存整體穩定,產成品庫存去庫得力,反映制造業需求有力回暖;三季度企業經營預期整體平穩,但產成品庫存有所積壓。

圖8中國工業增加值&企業業績數據來源:Ifind,大地期貨研發中心

國內工業生產加快修復;9月規模以上工業增加值同比實際增長6.3%,較前值繼續上升2.1個百分點。1-9月規上工業增加值累計同比增長3.9%。隨着穩增長政策持續加碼、部分行業需求回暖,工業增加值加快回升。從數值來看已接近疫情前同期水平, 預計後續工業增加值將繼續回升。從產能角度來看,三季度,全國工業產能利用率爲75.6%,較二季度回升0.5個百分點。在41個工業大類行業中,25個行業產能利用率環比回升,回升面達到61.0%。後續隨着需求端的逐步改善,產能利用率將繼續回升。

圖8:工業增加值及產能利用率數據來源:中國衛健委,Ifind,大地期貨研發中心

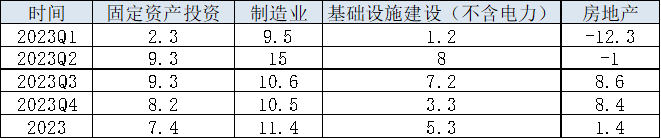

從先行指標看,2023 年投資需求將穩定增長。2022 年前三季度,新開工項目計劃總投資同比增長20.8%,投資項目(不含房地產開發投資)到位資金增長 21.3%。同時,2023 年將落實盤活地方專項債結存限額、專項再貸款與財政貼息配套支持部分領域設備更新改造、加快農業農村基礎設施建設等系列舉措,推動擴大有效投資。

表4固定資產投資:%

數據來源: Ifind,大地期貨研發中心

數據來源: Ifind,大地期貨研發中心

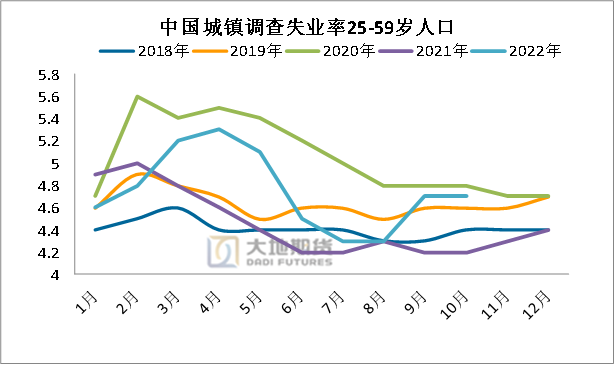

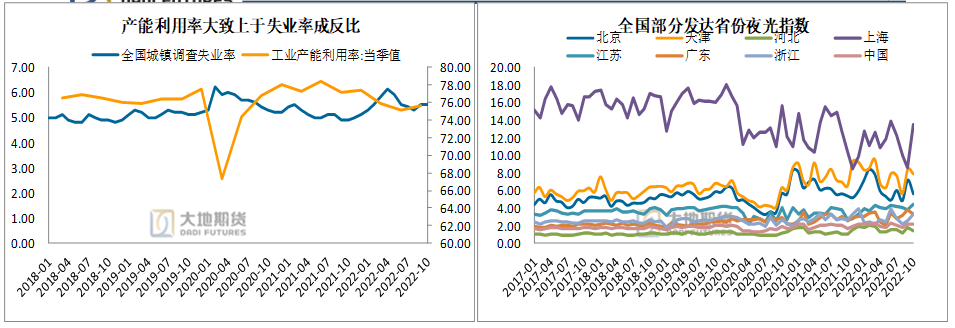

2022 年受疫情多點頻發、經濟增速回落、企業利潤下行等因素影響,城鎮調查失業率中樞較 2021 年有所擡升。展望2023年,我們認爲調查失業率整體將保持穩定,全年中樞5.2%左右,較 2022年中樞顯著回落,但高於2021 年水平。其一,目前經濟已呈現修復狀態,企業開工率拾級而上,預計 2023 年經濟增速較 2022 年顯著回升,企業用工需求有一定保障;其二,隨着疫情防控水平進一步優化,消費場景有望漸次放開,有助於發揮第三產業吸納勞動力的重要作用,如住宿餐飲業、交通運輸業等。不過2023年高校畢業生人數仍將處於高位,新增勞動力人數較多,新就業崗位需求大,青年失業壓力依然突出。

圖9:中國城鎮調查失業率

數據來源:Ifind,大地期貨研發中心

**

**

預計2023年經濟增速較2022年逐步回升,企業用工需求有一定保障。2022 年面臨俄烏戰爭爆發、國內疫情多點散發等意外衝擊,我國經濟下行的三重壓力更加突出,從工業產能利用率和工業園區夜光指數等數據可以看出,企業開工率較低,則企業用工需求也會偏弱。但8月份以來,在穩增長政策助力下,經濟進入弱修復狀態,主要行業開工率已經顯著提升。2023年經濟增長有望保持修復態勢,持續向潛在增速繼續靠攏,勞動力市場需求有一定保障。

圖10:中國主流地區夜光指數數據來源:Ifind,大地期貨研發中心

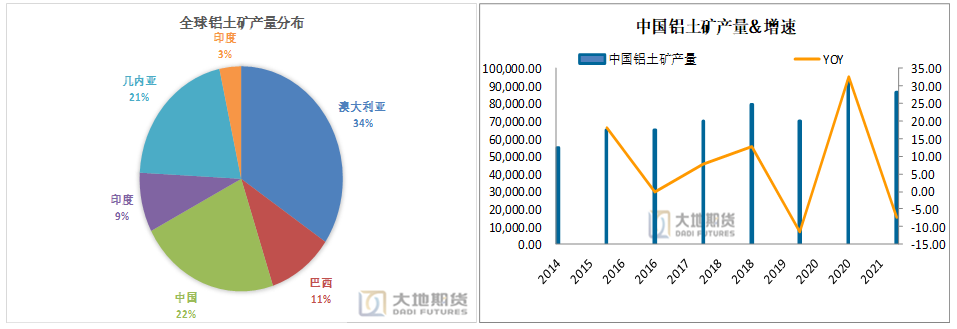

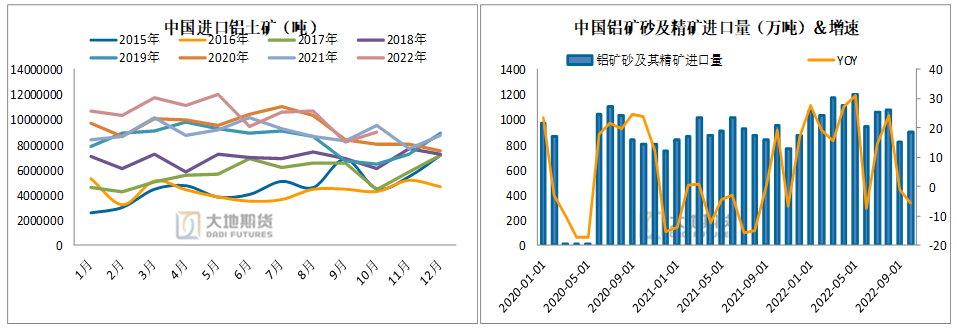

根據 USGS統計,2021 年世界鋁土礦儲量排名前三的國家分別爲幾內亞、澳大利亞和越南,佔比分別爲 25%、17%和12%,合計佔比超過50%。全球鋁土礦資源主要集中在力拓加鋁(Rio Tinto)、美鋁(Alcoa)、俄鋁(UC Rusal)、海德魯(Hydro)等海外大型礦業集團旗下。我國鋁土礦儲量約佔世界鋁土礦儲量的3%,佔比排名第7。產量方面,由於我國紅土型礦石佔比較小導致加工成本和難度高於海外,適合露天開採的比例很小,加工難度和能耗較高,產量一直處於低水平,截止2021年,中國鋁土礦產量約爲8600萬噸,預計2022年產量可達到9000萬噸,同比+4.7%。

圖11:全球鋁土礦產量分布&中國產量情況數據來源:Ifind,大地期貨研發中心而海外鋁土礦資源多以紅土型礦牀和三水鋁石爲主,覆蓋層偏薄,適合露天開採且礦石質量較好,亦是幾內亞、澳大利亞、印尼成爲我國鋁土礦進口主要國家的原因。價格來看,進口鋁土礦本身品質更優,價格上對比,進口鋁土礦平均單價較國內鋁土礦價格相對更低,整體經濟型更爲優質。2021年進口鋁土礦達到10060萬噸,產量約爲8600萬噸,對外依存度達到 60%,預計2022年鋁土礦進口量約12175萬噸,同比+21%。

圖12:中國鋁土礦進口情況數據來源:Ifind,大地期貨研發中心

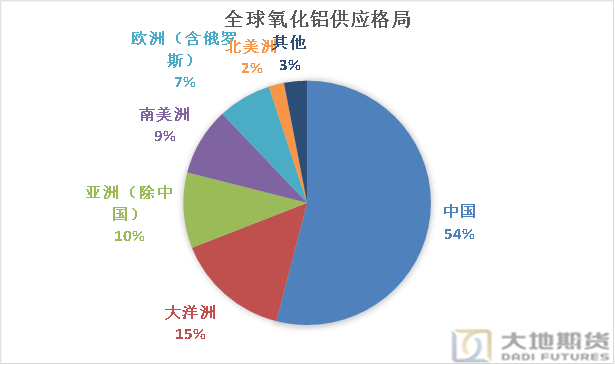

我國氧化鋁產量穩居世界第一。2021年我國氧化鋁產量預計 7525.9萬噸,佔比 54%;大洋洲、非洲和亞洲(除中國)、南美洲、歐洲(包含俄羅斯)、北美洲的氧化鋁產量分別爲 2093.6 萬噸、1321 萬噸、1211.1 萬噸、1040 萬噸和 252.3 萬噸;預計未報告氧化鋁產量爲 383.6 萬噸。

圖13:氧化鋁全球供應格局數據來源:Mysteel,大地期貨研發中心

生產氧化鋁所需能耗及碳排放相較生產電解鋁來說較低,所以目前受政策限制較小,主要受供需影響。受到下遊需求增長的影響,2005年開始我國氧化鋁產量開始顯著提速,2005年產量爲 841.75 萬噸,到 2008 年已達 2278.78 萬噸,2018 年我國氧化鋁年均產量均超過7000 萬噸,2021 年產量達 7747.50 萬噸,創出歷史新高。2010 年開始我國化鋁總產能增速開始收窄,2011 年同比增長 17.29%,截至 2021 年底氧化鋁總產能增速已降爲 1.59%。根據安泰科統計,2022 年我國氧化鋁新增產能800萬噸,重慶、河北、廣西和山西的新增產能分別爲360萬噸、240萬噸、160 萬噸和40萬噸。上半年我國氧化鋁淘汰產能合計80萬噸,來自重慶地區的南川先鋒氧化鋁有限公司。預計2022年氧化鋁產量爲1200萬噸,同比+42%。

圖14:中國氧化鋁供應數據來源:Mysteel,大地期貨研發中心

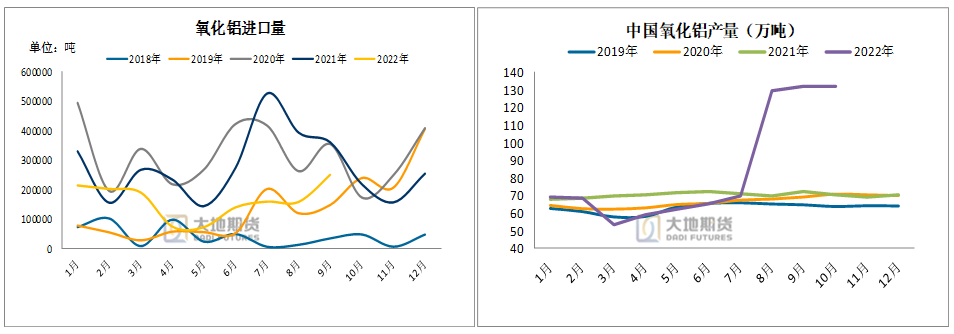

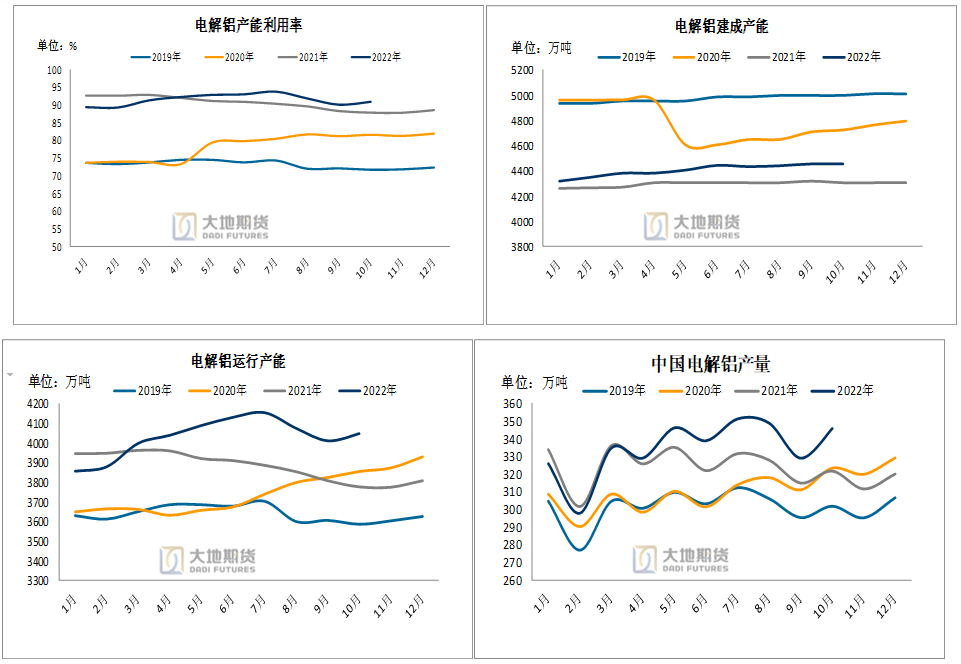

2017年電解鋁開始供給側改革,新增產能規模受限,新建產能主要來自於等量或減量產能置換,根據政策要求,現階段我國電解鋁行業合規產能上限約爲4500萬噸/年。截至2022年11月,我國電解鋁建成產能爲4416.9萬噸、運行產能爲4047萬噸。除了企業自身減產意願外,受能耗“雙控”、“雙碳”政策極端天氣或者電力緊張等因素影響,各電解鋁廠會根據要求進行限電限產,或是項目出現停批、停建、緩產。目前我國電解鋁產能已接近規定上限 ,產能主要集中於山東、內蒙古、新疆和雲南。預計2022年電解鋁產能約爲4454.6萬噸,產能利用率90.86%,運行產能4047.65萬噸,產量約爲4043萬噸。

圖15:中國電解鋁供應數據來源:Mysteel,大地期貨研發中心

**

**

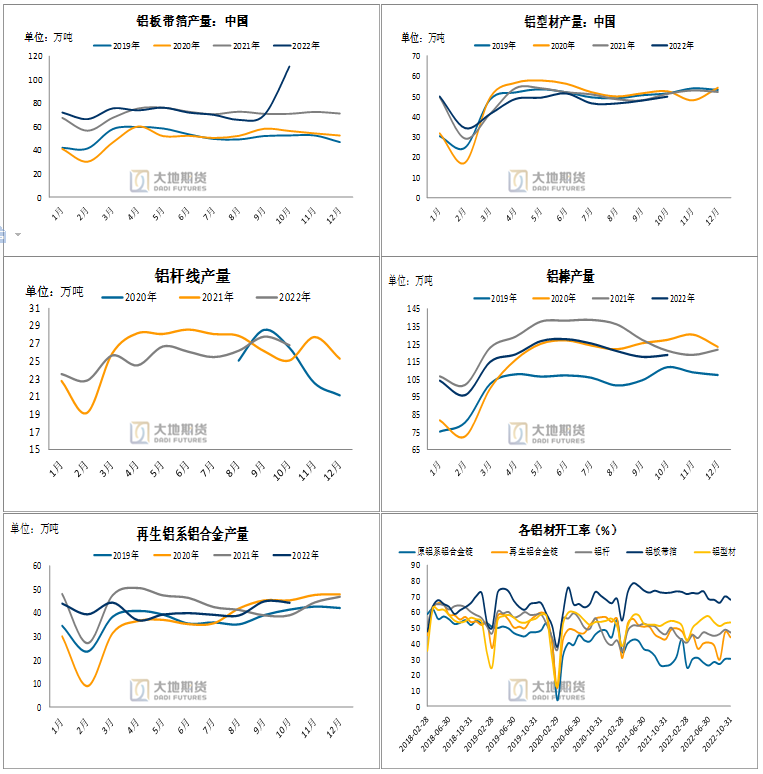

整體來看,鋁材開工率下半年有所下滑,全年除率板帶箔以外,其餘各類率型材產量同比均有所下滑。分項來看,率板帶箔由於10月份山東有新產能投產,建成產能增加20萬噸,預計率板帶箔全年產量970萬噸,同比+14.7%,鋁型材全年產量565.22萬噸,同比-3.3%,鋁線杆產量全年310.15萬噸,同比持平。鋁棒1411萬噸,同比-5.8%,鋁合金方面,原鋁系約100萬噸,同比-14%,再生鋁合金500萬噸,同比-3.7%。

圖16:中國鋁材供應&開工率情況數據來源:Mysteel,大地期貨研發中心

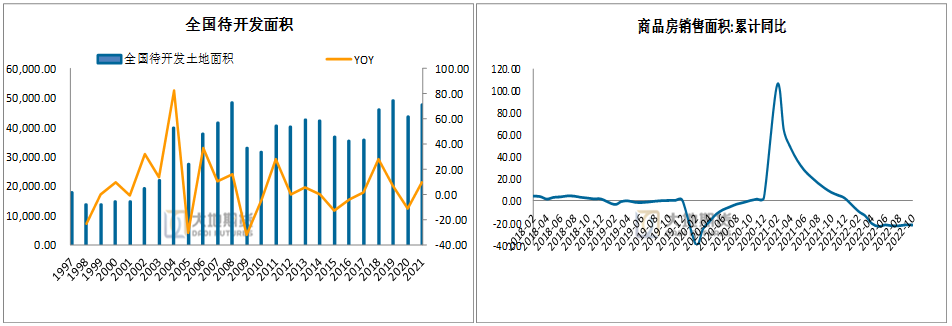

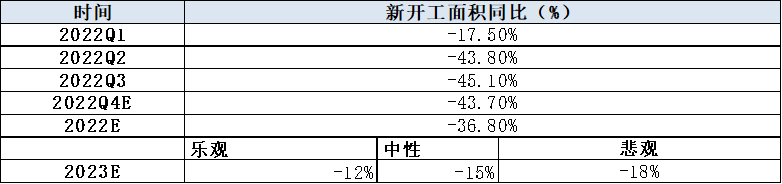

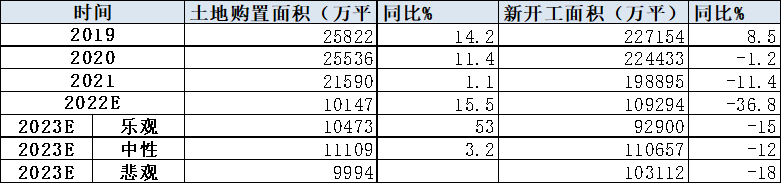

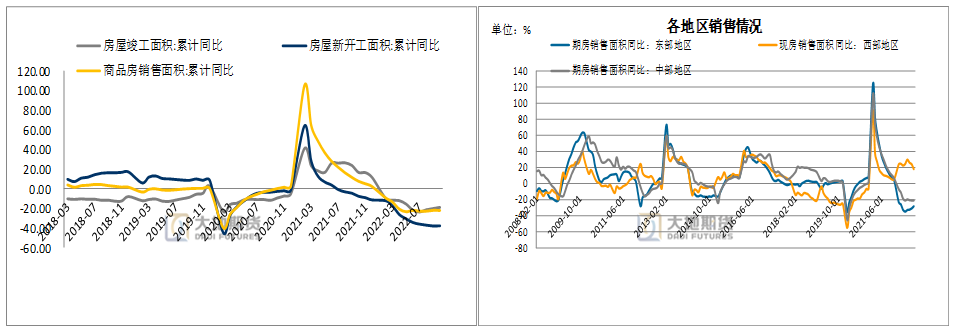

新開工面積主要取決於資金情況、在手土儲、開工意願及房屋庫存。房企開工順序:拿地→開工→銷售→竣工,新開工主要取決於房企資金情況、在手土儲、開工意願及可售庫存面積。1)土地儲備:新開工面積同比增速基本滯後土地成交約1個季度左右,即當前拿地會在1個季度之後反映到開工。土地購置面積同比趨勢和新開工面積同比趨勢長期來看擬合度較高,土地拿地力度決定了未來新開工面積增速的上限。土地成交自2021H2以來進入負增長時代,2022Q1-Q土地成交面積降幅加速,所以導致未來新開工面積持續萎縮。2)新房銷售:銷售對新開工的影響主要體現在房企現金流回籠的速度。在今年相對惡化的融資環境下,房企新開工面積極大地依賴於銷售層面提供的現金流,由於2023年Q1爲房企償債高峯,房企沒有過多的現金流再大力開發。綜上所述,如果根據拿地和銷售兩項指標去推測房企的新開工面積,則2023年新開工面積仍有下探空間,但降速預計有所放緩。

圖17:全國待開發面積、房屋銷售面積情況數據來源:Mysteel,大地期貨研發中心2022年1-10月,新開工面積10.37億平,同比-37.8%。2022年1-10月,銷售面積同比-22.3%,土地成交面積同比-53%。我們認爲,2022年銷售和土地成交持續低迷、多地疫情反復、宏觀經濟下行等多重因素限制了房企的開工意願。2023年在銷售未顯著回暖之前,在房企的主要融資渠道仍然偏緊的情形下,對房企來說2023年的主基調主要還是以去庫存爲主,確保企業能有足夠的現金流可以正常運轉,新開工的意願仍然不強,所以2023年新開工面積增速仍有下探空間。我們預計2023年新開工面積9.3億平,同比-15%。

表5新開工&土地購置面積預測:%

數據來源:Ifind,大地期貨研發中心

數據來源:Ifind,大地期貨研發中心

房地產施工、新開工和竣工延續負增長。在房地產融資環境持續偏緊和銷售偏弱的情況下,房企外部融資難度較大,回款速度變慢,資金鏈不斷承壓,進而導致房地產施工、新開工和竣工面積下降,同比降幅不斷擴大,其中施工面積和竣工面積在10月份累計同比下降18.7%和5.7%。停工面積也有所擴大。由於施工面積的下降,停工面積也有所擴大。我們根據wind數據測算(停工面積約等於“去年施工面積-去年竣工面積+當期新開工面積-當期施工面積”),截至到2022年的10月份,停工面積已經接近2020年全年水平,高於其他年份同期水平。在此背景之下,“保交樓”成爲當前穩定房地產市場的關鍵內容。2022年7月28日,中共中央政治局會首次指出要“壓實地方政府責任,保交樓、穩民生”。8 月19日,住房和城鄉建設部、財政部、人民銀行等有關部門出臺措施,完善政策工具箱,通過政策性銀行專項借款方式,支持已售逾期難交付住宅項目建設交付。9月22日,國家開發銀行向沈陽支付全國首筆“保交樓”專項借款,保交樓工作邁出實質性一步。9月29日,人民銀行貨幣政策委員會2022年第三季度例會提出,要推動“保交樓”專項借款加快落地使用、並視需要適當加大力度,引導商業銀行提供配套融資支持,維護住房消費者合法權益,促進房地產市場平穩健康發展。地方政府壓實責任,積極推動“保交樓”。房企積極自救,努力推進復工。在中央和地方發力推動“保交樓”的同時,各大房地產企業也在通過各種措施實現自救。目前大致有四種類型:引進信託公司接管項目、債權人收購出險企業優質項目、拍賣項目公司債權引入投資方、合作開發項目由資金方接管。從本質來看,房企自救模式主要是通過引入債權或者出售項目,以緩解流動性危機,保證出險項目順利復工,故2023年竣工可高看一眼,預計2023年地產竣工面積同比+5%。

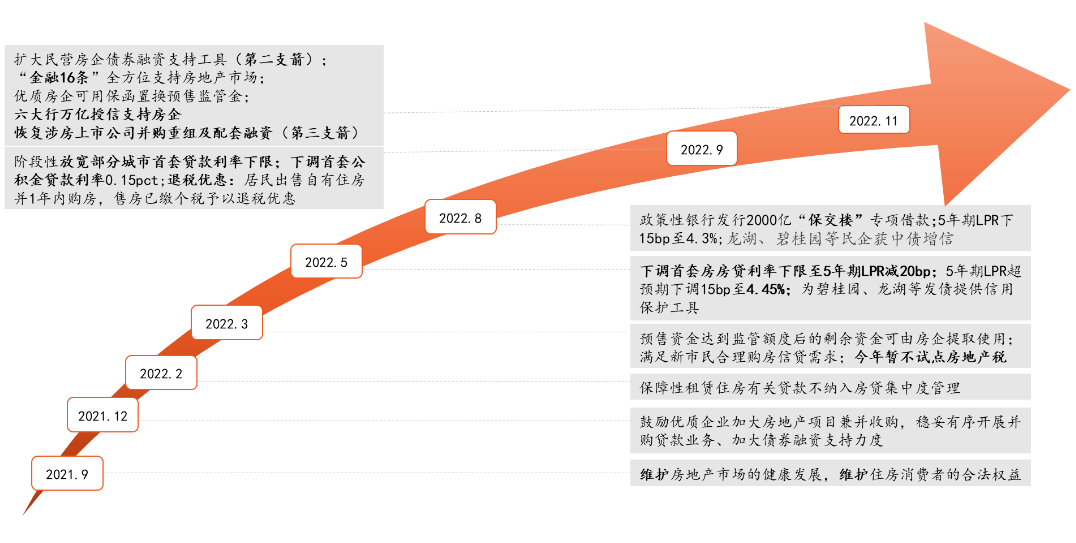

圖18:2021年以來地產相關政策數據來源:政府官網,大地期貨研發中心

圖19:保交樓相關政策數據來源:政府官網,大地期貨研發中心

年初以來地產數據下臺階,22Q3低位企穩。從竣工端看,“保交樓”政策成效逐步顯現,2022年1-9月住宅竣工面積累計同比-19.60%,降幅環比縮窄1.2pct;政策力度加碼後,銷售端降幅收窄,2022年1-9月住宅銷售面積累計同比-25.7%,降幅環比收窄1.1pct。

地產政策加碼,寬鬆仍有空間。2022年以來,國內地產放鬆政策連續加碼,政策節奏由前期地方主導的因城施策逐步上升到中央主導的“自上而下”政策。近期地產進入政策關鍵窗口期,9月以來中央連續出臺3項重磅放鬆政策:階段性放寬部分城市首套房貸利率下限:下調首套住房公積金貸款利率:換購住房個人所得稅退稅,政策力度明顯加強。考慮到2022年地產蘊含風險明顯收斂以及經濟穩增長的需求,未來地產政策放鬆仍存空間。

圖20:中國房屋開工、竣工、銷售情況

圖20:中國房屋開工、竣工、銷售情況

數據來源:Ifind,大地期貨研發中心

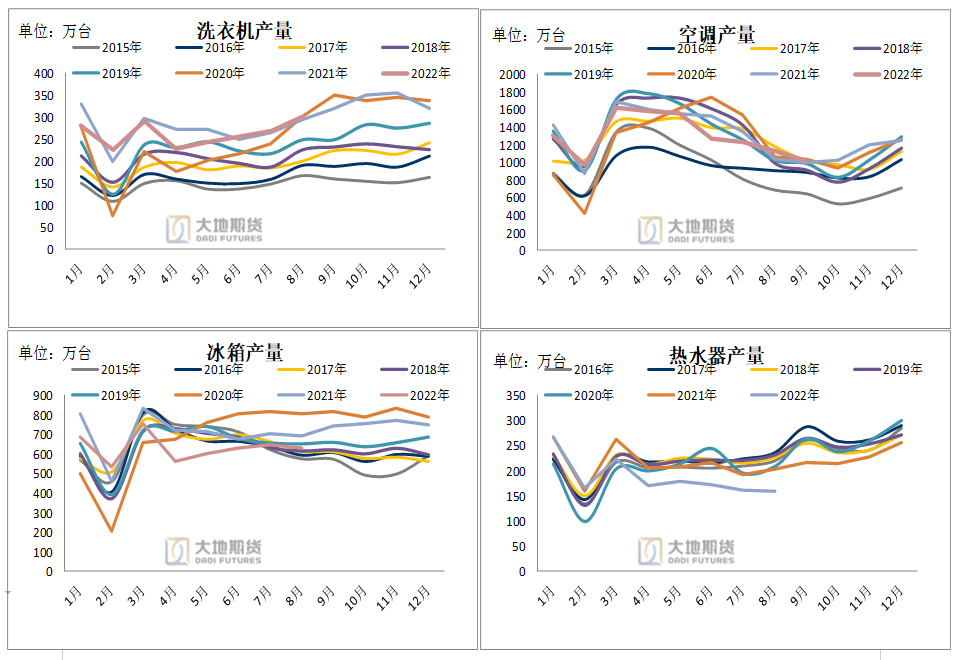

白電:需求整體維穩,盈利逐步修復。22M1-M9白電內需增速穩健,疫情後內需迎來修復,疊加高溫天氣催化,空調內銷旺季延後,當前渠道庫存降至低位,後續內銷出貨量有望穩增。冰洗隨着內銷高基數效應消退,降幅環比逐月收窄。受海外局部衝突及經濟下行影響,白電出口端壓力仍存。展望2023年,低基數下白電需求有望持續修復。重點關注地產、海外需求及國內補貼政策變化。

圖21:中國家電生產情況數據來源:Ifind,大地期貨研發中心

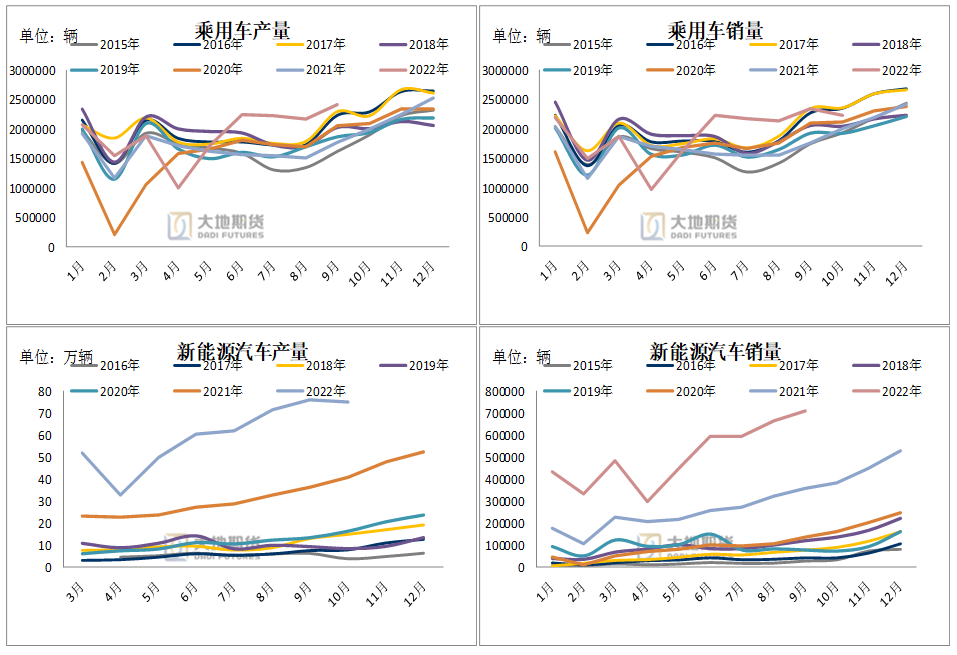

2022年回顧:疫情擾動+政策助力,新能源汽車銷量超預期;2022年汽車產銷受疫情擾動較大,政策助力國內產銷恢復。上半年國內疫情爆發,對汽車產銷活動造成一定影響,但隨着下半年疫情得到控制,供應鏈逐漸恢復,加之購置稅減半徵收等一系列汽車促消費政策出臺,下半年國內汽車產銷規模逐漸恢復,據中汽協數據,2022年1-10月我國汽車銷量達2197.5萬臺,同比增加4.8%。我們預計2022年國內汽車銷量達到2766萬輛,同比增加5.3%。預計2022年新能源車銷量規模有望達680萬臺,新能源汽車月滲透率已達到30%左右。據中汽協數據,2022年1-10月我國新能源車累計銷量達到528萬臺,同比增加1.1倍,2022年1-10月新能源車滲透率達到24%。隨着比亞迪、特斯拉等龍頭車企產能進一步釋放,以及2022年底新能源車國家補貼和地方政策到期的刺激下,將對新能源車市場形成有力支撐,我們預計2022年內新能源車銷量有望達到680萬臺左右,同比增加93.2%2023年展望:期待利好政策延續,新能源車持續發力;市場期待燃油車購置稅減免政策延續。目前市場內對2023年購置稅政策主要有三種預期假設:1)減免政策完全退出,2023年燃油乘用車購置稅稅率恢復到10%;2)購置稅減免政策延續,繼續維持5%的購置稅稅率;3)購置稅減免政策逐步退出,2023年購置稅稅率爲7.5%。汽車消費作爲國民經濟的重要支柱之一,我們認爲在當前經濟環境下不排除燃油車購置稅減半政策延續的可能性。預計2023年汽車銷量同比增長1.5%至2806萬臺。

展望2023年新能源車市場:依舊看好2023年新能源汽車市場,預計2023年新能源車銷量將在900~950萬臺左右,同比增長36.8%,其中新能源乘用車銷量預測爲905萬臺,同比增加39.2%,2023年新能源車銷量比2022年增加約250萬臺左右,看好2023年新能源車的兩條發展主線:一是插電式混動車;二是中高端純電車。預計2023年插電式混動車銷量310萬臺,同比實現翻番增長,將成爲2023年新能源車最大的增長動能。

圖22:乘用車、新能車產銷量數據來源:Ifind,大地期貨研發中心

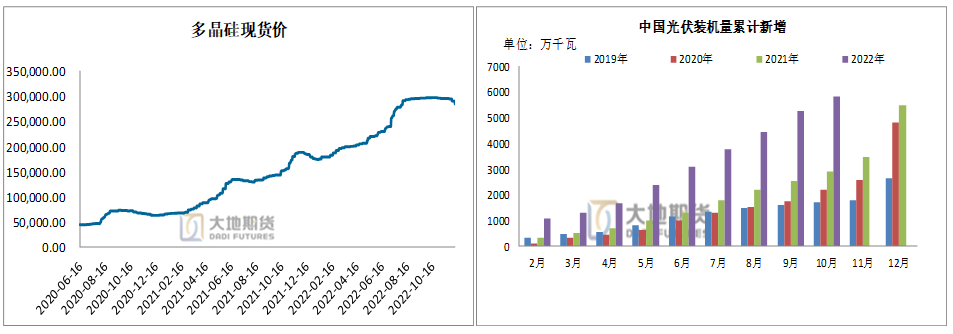

原料端:2023年硅料產能進入集中釋放階段,硅料供需偏緊局面將逐步緩解。預計2023年底全球多晶硅產出將達到155萬噸,可支撐光伏裝機超過440GW。根據測算,2023年硅料有效產能利用率將達到79%,預計硅料供需偏緊局面將逐步緩解,硅料價格有望鬆動下調。全球碳中和提速,2023年全球光伏新增裝機有望達350GW。海外成熟與新興市場多點開花,主要裝機市場需求保持旺盛。國內大基地項目有望在未來十年形成集中式裝機需求的強力支撐,分布式在平價時代經濟性凸顯,電力市場逐步完善和電價機制調整將進一步激發長期需求。我們預計2023-2025年,全球光伏新增裝機分別有望達到350GW、420GW、500GW,同比分別增長40%、20%、19%。國內方面:風光大基地項目持續推進,地面電站加速啓動。第二批新能源大基地方案指出,到2030年規劃建設風光基地總裝機約455GW。其中,“十四五”時期規劃建設風光基地總裝機約200GW;“十五五”時期規劃建設風光基地總裝機約255GW。根據國家能源局,目前第一批項目(97.05GW)已全部開工,第二批項目正在陸續開工,並且正在抓緊推進第三批項目審查。裝機經濟性+整縣推進政策支撐分布式光伏佔比提升。預計2023年國內光伏新增裝機將達到110GW,同比增長22.22%。其中,集中式、分布式光伏分別新增裝機58.3GW、51.7GW,佔比分別爲53%、47%。

圖23:光伏累計裝機數據來源:Ifind,大地期貨研發中心

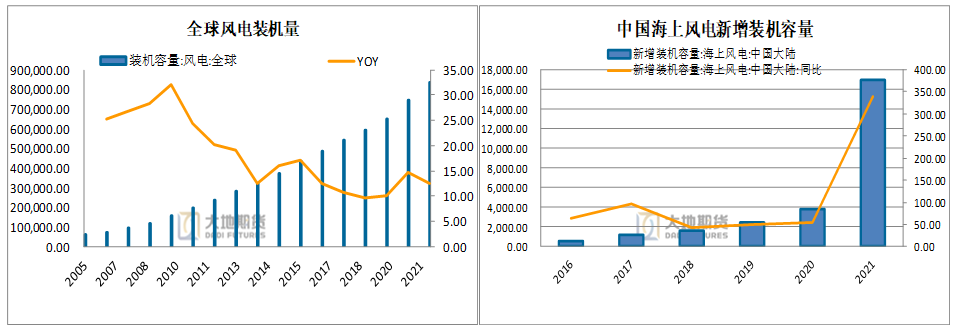

2022-2025年全球風電新增裝機預計爲95GW、115GW、125GW、140GW;亞洲、歐洲、北美洲是全球新增陸上風電裝機的主要驅動力;2021年全球新增裝機總容量93.6GW,陸上新增裝機72.49GW,海上新增裝機21.11GW。海上風電建設提速,美國、澳大利亞、葡萄牙等在內的11個國家先後宣布加入全球海上風電聯盟(GOWA),承諾進一步快速增加海上風電,聯盟提議到2030年底全球海上風電目標裝機容量達380GW。中國風電景氣度持續:2021年我國風電新增並網裝機容量爲47.57GW,同比增長-33.63%;其中新增海上風電並網裝機容量分爲16.90GW,同比增長爲452.29%。2022年1-10月國內新增風電裝機21.14GW,同比增長10%,預計2022-2024年國內風電新增並網裝機容量有望達45GW、75GW、85GW。招標量持續高景氣,明年風電行業增速有望持續。根據金風科技公告顯示,2022年前三季度國內風機招標量已達76.3GW,同比增長83%;其中陸上新增招標容量64.9GW,海上新增招標容量11.4GW。根據不完全統計,截至2022年11月27日,Q4風電招標量已達13GW,全年招標量已達89GW;預計全年招標量爲100GW,同比增長85%。

圖24:全球、中國風電裝機情況

數據來源:Ifind,大地期貨研發中心

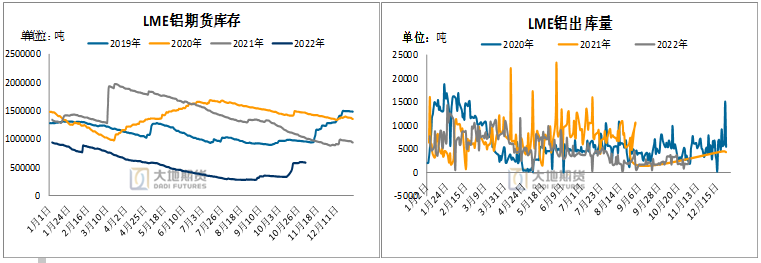

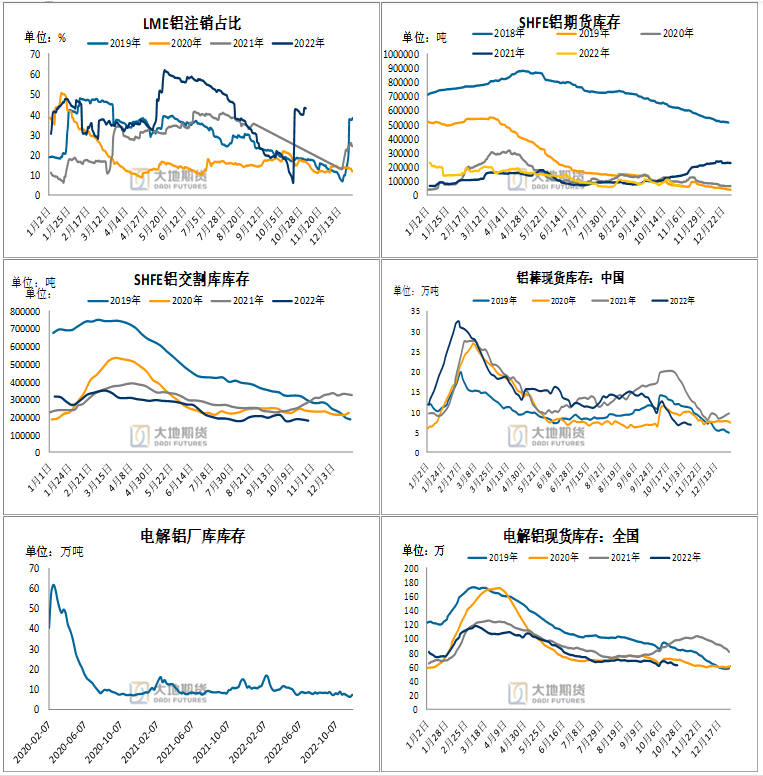

目前中國電解鋁的去庫存已基本完成,交易所和社會庫存均處於 2017年以來的低位。海外電解鋁在經歷2021年的去庫存周期後,2022年全年鋁錠庫存處於歷史低位。總體上,目前中國電解鋁無論是社會庫存還是期貨庫存均處於近5年的低位,這將支撐2023年經濟復蘇後,鋁價走強。

**圖25:鋁錠全球庫存情況數據來源:Ifind,大地期貨研發中心

**圖25:鋁錠全球庫存情況數據來源:Ifind,大地期貨研發中心

**

宏觀:受美聯儲緊縮政策的影響,美國經濟衰退的領先指標已經超過 2008年金融危機前夕。美國房價增速也正在放緩,新建住房銷售同比負增。種種跡象預示着,美國2023年經濟衰退的可能性逐漸增加。國內方面:中國經濟相對平衡,結構上,制造業的回彈韌性較爲穩定,二三季度整體呈現波動上行,其中汽車制造、電氣機械依然爲核心支撐產業。總而言之,宏觀層面上看,中國經濟正在步入後疫情時代的復蘇階段,美國經濟相對韌性,由通脹向滯漲階段過渡,未來經濟增長的步伐會放緩,但難言崩潰,歐洲經濟最爲弱勢,在通脹高企的背景下,背負着高額的債務,且歐洲各國還面臨着地域衝突的風險。我們預計2023年上半年全球經濟相對悲觀,下半年後隨着國內經濟復蘇,歐美央行停止加息的時間窗口臨近,烏俄衝突對全球經濟的影響邊際走弱,全球經濟將會復蘇。

供應:目前我國電解鋁產能已接近天花板,供應彈性缺失;預計2022年電解鋁產能約爲4454.6萬噸,產能利用率90.86%,運行產能4047.65萬噸,產量約爲4043萬噸。

需求:(1)地產端需求大幅萎縮,預計建築鋁型材如玻璃幕牆及系統門窗等鋁合金材料需求會受到一定影響。(2)新能源汽車產銷量維持高增長,且新能源汽車對輕量化的要求相對於傳統燃油車更高,單車用鋁量將有明顯提升。預計2022年新能源車銷量規模有望達680萬臺,新能源汽車月滲透率已達到30%左右。(3)新能源發電是十四五期間提及的重點發展項目,風電光伏是未來可以替代傳統鋁需求的源動力。預計2023-2025年,全球光伏新增裝機分別有望達到350GW、420GW、500GW,同比分別增長40%、20%、19%。截至2022年11月27日,Q4風電招標量已達13GW,全年招標量已達89GW;預計全年招標量爲100GW,同比增長85%。

庫存:預計2023年期末庫存在50-60萬噸附近。從交易所庫存+社會庫存情況來看,可以直觀的看出這倆指標處於近5年極低的水平,對鋁存在有利支撐。

策略:預計2023年鋁價將在16500-22500的區間內寬幅震蕩。考慮到2022m12-2023Q1,依舊處在高通脹、美聯儲加息步伐還未確認停下的宏觀環境下,且國內對於新冠疫情的管控放鬆不久,未來的1-2個月內將迎來一波確診率快速攀升的階段,可能對需求形成壓制。因此我們認爲,在2022Q1之前,以逢高做空爲主,2022Q3-Q4期間,確認海外通脹拐點,國內地產竣工和成交面積見底反彈後再嘗試做多。

蔣碩朋

從業資格號:F0276044 投資諮詢號:Z0010279

張聽雨

從業資格號:F3071018