總結與展望:

鋁:電解鋁產能天花板在4500噸,未來產能釋放極其有限,一季度極端氣候頻發,雲南貴州等依賴水電的產區降負荷減產令供應增速放緩,建築工程訂單增量顯著,下遊企業開工率延續上漲態勢。在經濟復蘇提振需求、宏觀環境邊際寬鬆的預期下,預計鋁價易漲難跌,我們認爲,二季度鋁價將在17000-19000內延續區間震蕩的格局。季度策略:Cu2305建議在65000-66000附近逢低布局多單。AL2305建議在17000-17500附近逢低布局多單。

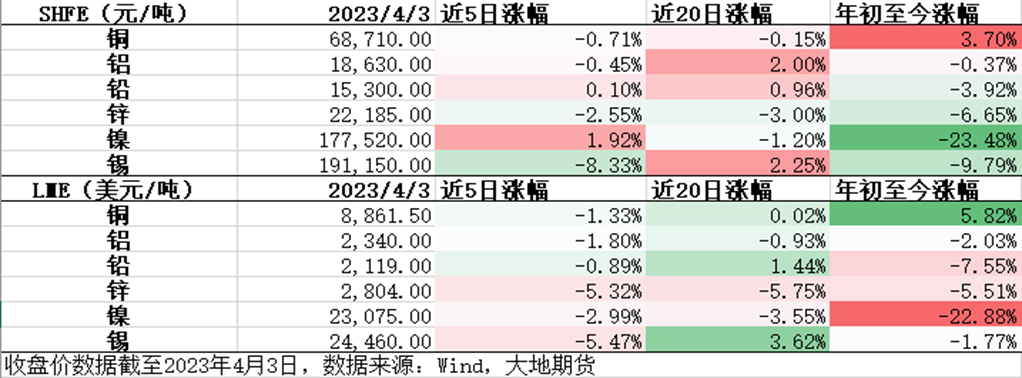

一、工業金屬價格回顧

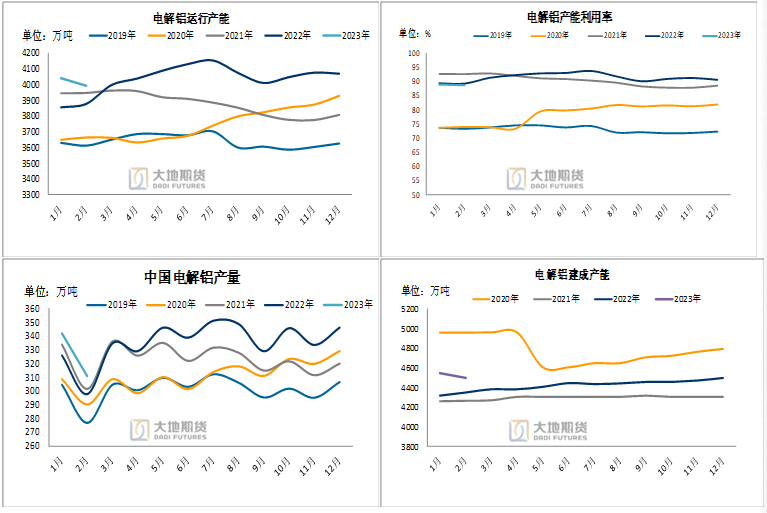

圖11:電解鋁供應情況

數據來源:鋼聯,大地研發中心

電解鋁企業供應增速放緩,僅有四川、廣西地區有少量復產產能釋放,整體行業復產態度較爲謹慎,雲南地區水電情況依舊不容樂觀,需持續關注雲南地區氣候以及生產變動。2月電解鋁產量310萬噸,環比減少30萬噸;2月初以來,雲南地區兩條主要江來水蓄水情況都不理想,且雲南省負荷增長太快,沒有新增電源,預計將影響70萬噸的產能,因此2月電解鋁供應端的壓力將得到緩解,供應增量並不明顯。目前全國電解鋁產能利用率爲88.6%,運行產能3992萬噸,環比小幅下滑-1.16%,預計2023年4月產量約爲335萬噸。

3.2 需求:地產需求疲軟,新能源板塊支撐需求

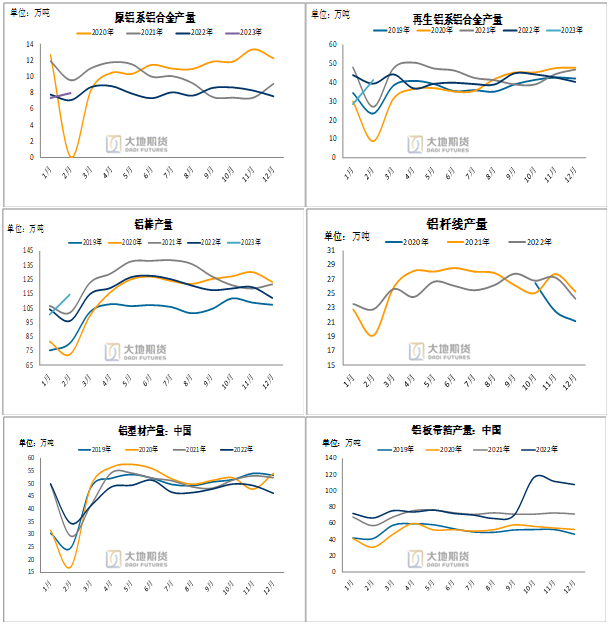

圖12:中遊需求情況

數據來源:鋼聯,大地研發中心

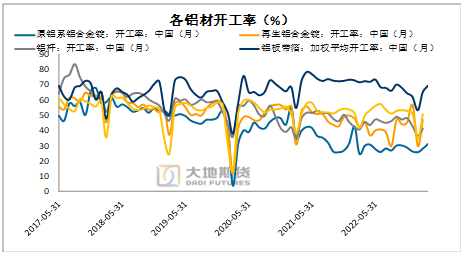

電解鋁下遊需求延續溫和修復;目前國內鋁下遊加工龍頭企業開工率環比上周繼續上漲0.5%至65.2%,同比去年下滑1.4%,鋁線纜及型材板塊開工率延續上漲態勢,其中線纜大型企業訂單量飽滿、積壓訂單排產密集,型材板塊以建築、工程方面訂單增量明顯。

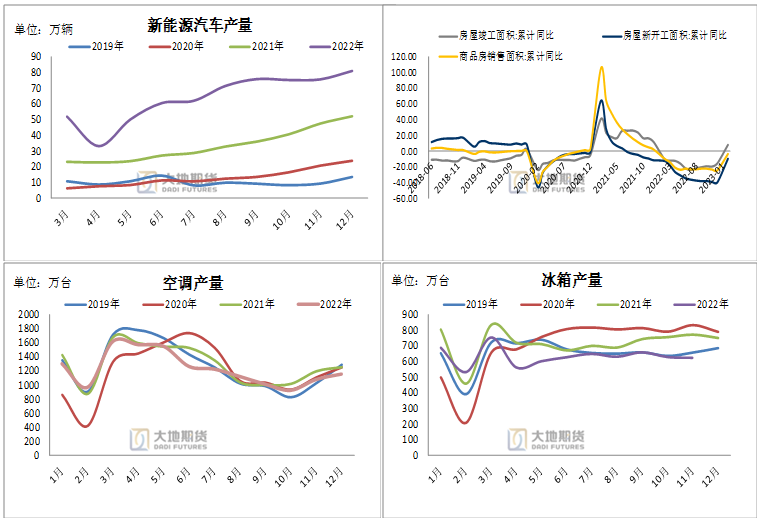

圖13:電解鋁終端需求

數據來源:鋼聯,大地研發中心

圖14:各鋁材開工率

數據來源:鋼聯,大地研發中心

需求方面,汽車產銷同環比負轉正,新能源汽車產銷增速延續高速增長的態勢;2月,汽車產銷當月同比、環比由負轉正,新能源汽車產銷同比實現增長。根據中國汽車工業協會統計,因去年同期及今年1月均爲春節月,基數相對較低,2月中國汽車產銷環比、同比均呈明顯增長。當月中國汽車產銷量分別達到203.2萬輛和197.6萬輛,環比分別增長27.5%和19.8%,同比分別增長11.9%和13.5%。2月國內新能源汽車產銷分別完成55.2萬輛和52.5萬輛,同比分別增長48.8%和55.9%,市場佔有率達到26.6%。1-2月,國內新能源汽車產銷分別完成97.7萬輛和93.3萬輛,同比分別增長18.1%和20.8%,市場佔有率達到25.7%。家電產量累計同比增速明顯提升;2月,空調、家用電冰箱產量累計同比增速大幅提升,冷櫃產量同比增速維持負增長;彩電產量同比連續十一個月保持增長後首次轉負。截至2023年2月,空調累計產量3330.50萬臺,同比上升10.80%;家用電冰箱累計產量1321.00萬臺,同比上升7.9%;冷櫃累計產量320.50萬臺,同比下降29.40%;彩電累計產量2424.50萬臺,同比下降4.7%。整體而言,下遊建築、汽車、家電等領域產銷數據回升明顯,對電解鋁的需求正向驅動。

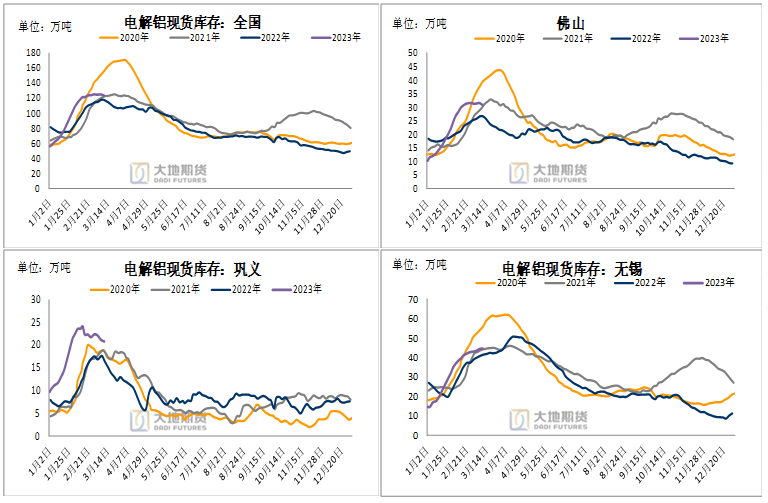

3.3 庫存:庫存拐點已來,短期內仍將維持去庫

圖15:鋁錠周度庫存變化

數據來源:鋼聯,大地研發中心

圖16:鋁棒周度庫存變化

數據來源:鋼聯,大地研發中心

圖17:主流地區社會庫存

數據來源:鋼聯,大地研發中心

電國內電解鋁總庫存繼續下降,鋁錠+鋁棒庫存總量124.6萬噸,海外庫存震蕩運行,LME總庫存52.1萬噸,從庫存角度看,鋁錠庫存持續快速下降及雲南地區水電情況不樂觀帶來的後期供應擔憂影響,鋁價基本面支撐較強。

3.4 供需平衡:電解鋁預計仍舊處於緊平衡

圖18:電解鋁供需平衡表

數據來源:鋼聯,大地研發中心

整體來看,2023Q1電解鋁仍處於緊平衡狀態。展望二季度,依舊維持緊平衡的供需關系,供應延續復蘇小幅增長,但由於雲貴地區電網降負荷令電解鋁減產,供給壓力有所緩解,需求線纜大型企業訂單量飽滿、積壓訂單排產密集,型材板塊以建築、工程方面訂單增量明顯,刺激需求復蘇。鋁價基本面支撐較強。

銅:利率對銅的壓制邊際走弱,海外風險事件給銅的壓力有限,利空釋放後價格延續上行,中長期關注內需復蘇的主線。目前銅價進入高位震蕩區,弱現實和強預期雙向奔赴,宏觀環境企穩,需求雖然延續復蘇,但復蘇的節奏可能會不及前期的樂觀預期,除此之外,海外衰退的負面影響同樣不容小覷。二季度礦端幹擾逐漸好轉,國內需求延續復蘇,但全球經濟增長擔憂再起,內強外弱令銅價短期上行驅動不足。等待宏觀情緒回落及需求進一步轉好,把握價格回調後的機會,預計銅價二季度將在65000-70000的區間內波動。

鋁:電解鋁產能天花板在4500噸,未來產能釋放極其有限,同時一季度極端氣候頻發,雲南貴州等依賴水電的產區降負荷減產令供應增速放緩,建築工程訂單增量顯著,下遊企業開工率延續上漲態勢。在經濟復蘇提振需求、宏觀環境邊際寬鬆的預期下,預計鋁價易漲難跌,我們認爲,二季度鋁價將延續震蕩上行的格局,價格方面,預計鋁價將在17000-19000區間內震蕩。策略上,Al2305建議以低吸爲主,如回落至17000-17500附近,可布局多單。