一、 行情回顧

中長期來看,自從 2011 年跌破 55 周均線後,55 周均線就成爲滬鋁反彈行情的臨界點。滬鋁 4 月初漲破前期下行趨勢後開啓一波快速的上漲行情,突破了 55 周均線。隨着 55 周均線從持續下行走向上漲,成爲滬鋁下方強力支撐。滬鋁突破 55 周均線後延續強勢,近期滬鋁大幅下跌,回落至 55 周均線附近,但此處支撐明顯,滬鋁長線上行格局未變。

近期中國環保問題導致的鋁產能去化再度成爲炒作焦點,倫鋁連續暴漲創新高。受到倫鋁連續暴漲的提振,滬鋁也從 14110 附近的地位走出,連續反彈回升至 15000 點附近。12 月下旬滬鋁持續反彈,本周滬鋁最高衝至 60 日均線回落,回踩 10 日均線和 15000 點關口後企穩震蕩。由於滬鋁短期風險釋放較爲充分,下方 14500 附近存在較強支撐。而目前市場人氣不足,加上目前處於淡季,做多動力也欠缺,本周衝高至 15000 點上方後,市場成交量和持倉量均出現了明顯的萎縮。加之現貨面冷清,市場觀望情緒濃厚,短期大概率延續 60 日均線以下,15000點附近的震蕩行情。上方壓力 60 日均線 15280,下方支撐 20 日均線 14650.

二、影響因素分析

1、中國經濟數據穩定,供需基本穩定

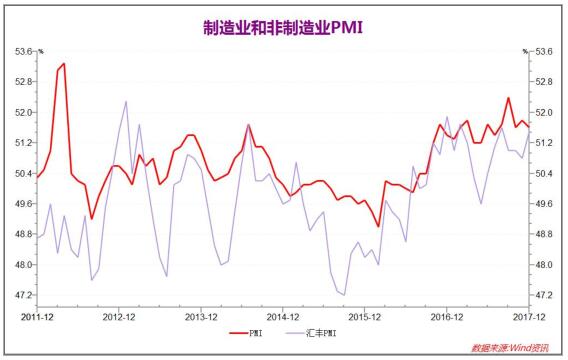

元旦節前後中國公布 12 月制造業 PMI 指數,其中官方 PMI 小幅下跌 0.2 至51.6,而財新 PMI 超預期上漲至 51.6,整體中國制造業 PMI 指數均保持在 51 以上,中國經濟延續擴張態勢,整體經濟情況保持穩定。

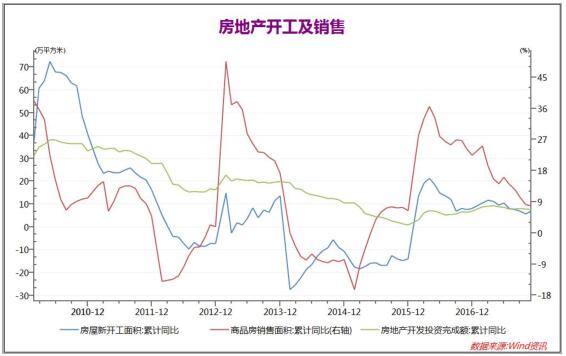

房地產行業持續低迷,11 月新開工面積小幅回升,但房地產銷售和房地產開發投資完成額均持續下行。在當前的緊政策下,房地產行業景氣情況依然不盡如人意。預計未來一年,房地產行業可能延續當前水平,有色金屬需求降低。

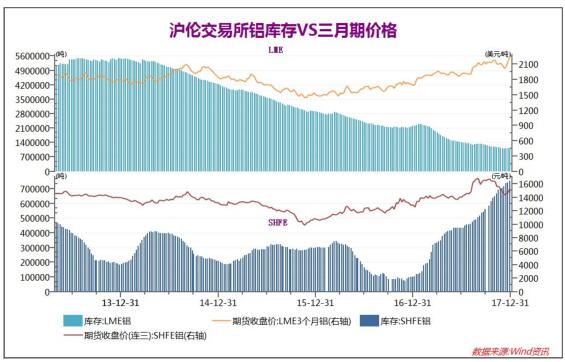

由於受到環保整治的消息刺激,滬鋁快速上漲,現貨市場觀望情緒濃厚。近期現貨企業觀望情緒依然高漲,且 SMM 公布的 10 月國內鋁產量大增。倫鋁庫存基本穩定,滬鋁庫存卻持續創出新高,本周滬鋁庫存繼續上漲創新高。

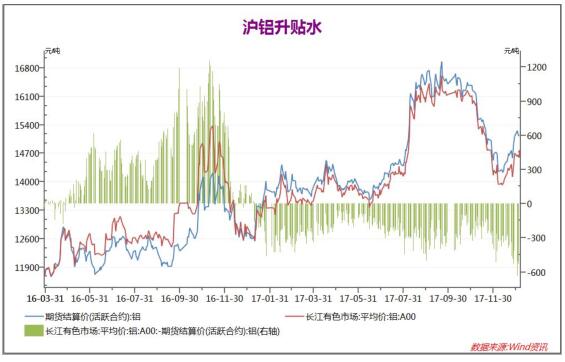

進入 17 年以來,現貨鋁價一直貼水,7-8 月鋁價暴漲後,鋁價貼水持續高位,現貨鋁價貼水最高達到 500 點。而隨着鋁價下行,現貨貼水一度縮小,但市場情緒仍悲觀,12 月鋁現貨貼水再度拉大,元旦假期後鋁現貨貼水 500-600 元。

由於環保檢查持續趨緊,17 年 8 月開始,氧化鋁價格持續暴漲,並快速突破去年高點,而動力煤價格上漲接近前期高點後小幅回落。近期動力煤和氧化鋁價格從高位明顯回落,鋁原材料價格受市場情緒影響而下行。

2、歐美經濟情況

美國

美國在就業市場表現穩定的同時就業收入也有着較好的表現。非農就業收入在 2017 年出現明顯增長,三季度非農私營企業平均時薪增長 0.28 美元,平均時薪增速創 2007 年下半年以來最好表現。益於美元首屈一指的國際儲備貨幣地位,憑借美聯儲果斷的貨幣政策美國經濟在次貸危機之後一直引領着全球主要經濟體的復蘇,並首先開始收緊貨幣政策,美聯儲的這一行動也造就了貴金屬自 2011 年以來的持續下跌。本輪貨幣政策緊縮周期中,在主要經濟指標普遍向好的情況下,美聯儲相信通脹最終能夠在就業良好——薪資增長—核心通脹回升的傳統模型下顯著上升從而開啓了本次加息周期。但是在上半年整體曾政策傳導不佳,通脹復蘇緩慢。直至下半年才有所好轉。

美國是消費型大國,隨着就業對整體經濟的推動減緩,我們可以將目光轉移至消費情況上來。2017 年前三季度美國 GDP 總量 14.45 萬億,其中個人消費總量 9.98 萬億,佔比 69.08%,消費仍然是美國經濟的第一大動力。2009 年以來,美國零售銷售情況逐漸恢復,截至 2017 年 10 月密歇根大學消費者信心指數 13 年來首次突破 100 到達 100.70 點,甚至超過 2007 年金融危機之前的高點。就業市場好轉疊加消費者信心增強都有助於美國擺脫當前通脹略顯乏力的局面。

美元方面,2017 年美國共計加息三次。從 12 月的議息會議的經濟預測和美聯儲主席耶倫的記者會中我們不難看出,美聯儲認爲 2018 年美國就業情況將會維持強勢,通脹會繼續上升但是依然存在擔憂,也就是我們前面所說的良好的就業對通脹上行的邊際效益減少,2918 年建議同時關注零售銷售情況。

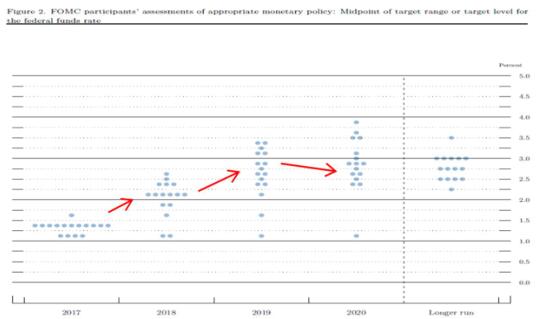

從美聯儲點陣圖上我們可以看出,2018 年美聯儲預計維持三次加息的頻率,資產負債表正常化將延續; 2018 年上半年歐央行不太可能修改貨幣政策路徑,美元指數的外部貶值壓力將得到緩解。再加上明年上半年特朗普爲了爭取中期選舉的選票, 預計會更有動力推行各類政策。推動美元在明年上半年的上行。進入下半年,歐央行有較大可能在明年 9 月明確退出 QE的時間表,歐元兌美元升值將再度施壓美元指數走弱。此後歐央行可能在 2019 年進入加息周期,歐美短端利差和長端利差趨同上行,歐元兌美元將趨勢性升值,美元指數則轉爲下行。因此,歐央行貨幣政策轉向無疑爲貴金屬牛市創造了必要條件; 2018 年日本央行將繼續實施 QQE 政策,不確定在於其“逆轉利率”政策的實施。

綜合來看, 2017 年三次加息對經濟的冷卻效果逐步顯現,通脹長期繼續上行的動力可能出現不足。如果 2018 年零售銷售持續向好帶動通脹的上行,美聯儲可能做足三次加息,但是若美國通脹繼續維持緩慢增長,則加息頻率會有所降低。所以,現有情況下市場預期 20178 年美國加息兩次,但美聯儲預期 2018 年加息三次。2018 年美元預計走出先揚後抑的走勢,總體仍在下行趨勢中。美國的稅改在2017 年底落地加上美國在 17 年的三次加息有助於美元在 2018 年上半年走強,但是隨着歐洲央行和日本央行貨幣超寬鬆的結束可能快於預期,受到全球經濟影響的美元下行風險將增加。

歐洲

在 2017 年歐洲經歷了荷蘭、法國大選,極右翼領導人曾經短線提振了全球金融市場的避險情緒,但是隨着結果的公布,均有驚無險,挺歐派候選人順利當選,極右翼候選人的支持率上升未能持續下去。其中德國總理默克爾組閣失敗,德國可能在 2018 年二次大選。歐元對美元全年上漲 13.96.英國方面,盡管英鎊受到退歐談判進展不利的負面影響,但英國經濟數據向好,尤其是通脹走高迫使英央行考慮加息,英鎊築底後進入升值通道,全年升值 9.51%。

明年意大利大選和德國可能進行的二次大選是歐元區最重要的政治事件,市場擔心反對歐元的民粹主義政黨五星運動黨可能在意大利大選中破壞既有的政治秩序,給歐元區的進一步整合帶來挑戰。英國方面,脫歐談判仍然撲朔迷離,新動態公布時可能會對市場造成一定影響,但是總體影響不大。

三、 後市展望

元旦節前後中國公布 12 月制造業 PMI 指數,其中官方 PMI 小幅下跌 0.2 至51.6,而財新 PMI 超預期上漲至 51.6,整體中國制造業 PMI 指數均保持在 51 以上,中國經濟延續擴張態勢,整體經濟情況保持穩定。

美國的稅改在2017 年底落地加上美國在 17年的三次加息有助於美元在2018年上半年走強,但是隨着歐洲央行和日本央行貨幣超寬鬆的結束可能快於預期,受到全球經濟影響,中長期美元下行風險將增加。

由於滬鋁短期風險釋放較爲充分,下方 14500 附近存在較強支撐。而目前市場人氣不足,加上目前處於淡季,做多動力也欠缺,本周衝高至 15000 點上方後,市場成交量和持倉量均出現了明顯的萎縮。加之現貨面冷清,市場觀望情緒濃厚,短期大概率延續 60 日均線以下,15000 點附近的震蕩行情。上方壓力 60 日均線15280,下方支撐 20 日均線 14650。