前兩年唱響的“供給側改革”、“環保限產”主題,在2018年逐漸銷聲,鋁價也隨之回落。今年以來,滬鋁(14100, -35.00, -0.25%)指數下跌7%左右。展望未來,SMM鋁品目高級分析師劉小磊在《2018中國有色金屬年會暨2019(SMM)金屬價格預測發布會》上表示,供給側改革是具備長遠周期的政策。2018年鋁錠高庫存成常態,2019年去庫存形勢依舊嚴峻;2018年氧化鋁等原料價格上漲,助推鋁企成本擡升至新高;2018年國內鋁錠供應呈現階段性短缺,但2019年新增供應壓力或重新啓動。

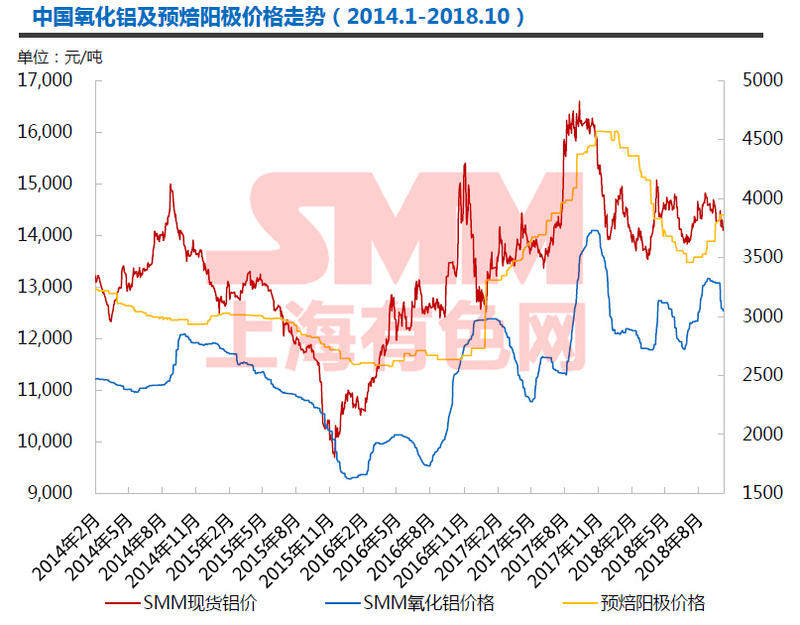

2018年氧化鋁等原料價格上漲 助推鋁企成本擡升至新高

2018下半年開始,氧化鋁預焙陽極等原材料成本不斷上漲導致鋁企成本大大增加,據SMM數據顯示,2018年8月平均完全成本爲14597元/噸,2018年9月平均完全成本爲15001元/噸。預計2018年電解鋁成本趨勢呈現探低回升走勢,鋁企或難以復制2016-2017年高利潤模式,預計2019年上半年成本支撐動能將減弱。

SMM預計2018年新增氧化鋁產能爲543萬噸,Q4仍有約200萬噸投產;預計2019年新增產能爲760萬噸。預計2018-2021年海外新建和復產氧化鋁項目合計1120萬噸 其中2019年585萬噸。

2018年鋁錠高庫存成常態 2019年去庫存形勢依舊嚴峻

2018年受供給側改革和供暖季政策影響,電解鋁產量增速下滑 整體消費增速將超過供應增速從而促成去庫存的情況。今年3月下旬出現庫存拐點,但整體去庫存力度較小。

2018年3月鋁錠庫存高點達到228.4萬噸,若加上新疆庫存,則達到了248.4萬噸。同時電解鋁新增產能和中期復產產能疊加令供應壓力對國內電解鋁投資的抑制作用顯現,除非在超預期的鋁錠消費態勢下,大幅度去庫存才能實現,否則2018年鋁錠高庫存將成爲新常態。

截止至9月末 國內電解鋁累積去庫存66.1萬噸 爲歷史同期去庫存最高水平 連續去庫存周期達27周。預計至2018年年末,鋁錠去庫存將延續至11月,年內鋁錠庫存最低水平有望達到140萬噸。

2019年新增產能供應壓力仍存

據SMM數據顯示,2016年中國電解鋁產量增速爲3.9%,2017年中國電解鋁產量增速爲14.2%。2018年國內電解鋁新增和置換電解鋁產能投放預計爲330萬噸,較年初預期減少約100萬噸。由於成本增加、鋁價下跌,高成本電解鋁產能在持續虧損狀態下關停,且新增產能推遲或減少投產,導致供應有所收縮,預計全年產量增速爲1.9%。但2019年新增產能供應壓力仍存,預計產量增速爲4.1%。

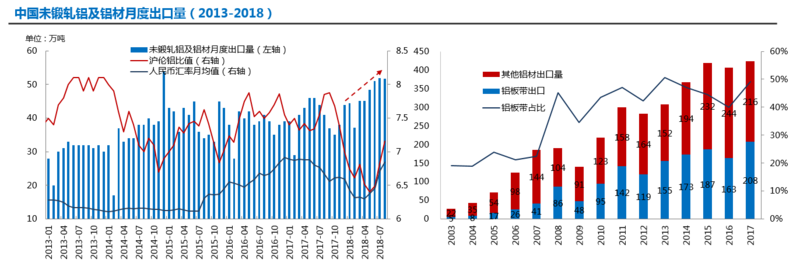

2018年鋁制品出口強勁

2018年8月中國人民幣貶值至6.8附近,滬倫比值8月反彈至7.1附近,依然有利於未鍛軋鋁及鋁材出口的步伐,中國累計出口未鍛軋鋁及鋁材375萬噸,同比增加14%。比值雖然回升但人民幣貶值背景下,中國鋁制品出口依舊強勁。其中,鋁延壓制品出口至美國的佔比逐年提升,但反傾銷和中美貿易摩擦出現後,中國直接出口至美國的延壓材開始轉弱。

2019年中國鋁消費增速料下滑

SMM數據顯示,2016年中國電解鋁實際消費增速爲7.9%,2017年中國電解鋁實際消費增速爲9.1%,預計2018年消費增速爲5.3%,2019年中國電解鋁消費增速爲3.0%。

鋁價走勢展望

2018年鋁價缺乏政策性文件輔助,鋁價影響因素重歸基本面,鋁價和整體庫存的變動呈負相關性。SMM預計,2018年Q3-Q4國內電解鋁期鋁主力合約運行區間爲13500-15000元/噸,Q3-Q4核心區間運行14000-15000元/噸,倫鋁價格運行區間爲2000-2150美元/噸。

2019年上半年國內鋁價承壓爲主運行區間爲13500-14500元/噸,下半年成交重心重歸14000-15000元/噸。